※本ページにはプロモーションが含まれています

中小企業おすすめ最強法人カード10選!年会費・限度額・ポイント還元率を比較

| カード名 | 年会費 | 限度額 | ポイント還元率 | マイル | 追加カード年会費 | 追加カード上限枚数 | 申込み対象 |

| UPSIDERカード | 無料 | 制限なし ※最大10億円実績 | 1% | ー | 無料 | 無制限 | 法人 |

| 三井住友カード ビジネスオーナーズ | 無料 | 500万円 | 0.5〜1.5% | ANA ※ゴールドのみ | 無料 | 19枚 | 法人 個人事業主 |

| セゾンコバルト アメックス | 初年度無料 2年目以降:11,000円 | 30~500万円 | 0.75~1% | JAL/ANA | 3,300円 | 9枚 | 法人 個人事業主 |

| セゾンプラチナ アメックス | 初年度無料 2年目以降:22,000円 | 9,990万円 | 0.5~1% | JAL/ANA | 1,100円 | 100枚 | 法人 個人事業主 |

| マネーフォワード ビジネスカード | 無料 | 5,000万円 | 1〜3% | ー | 無料 | 無制限 | 法人 個人事業主 |

| アメックスゴールド | 36,300円 | 制限なし | 0.5〜1.5% | JAL/ANA | 13,200円 | 99枚 | 法人 個人事業主 |

| ダイナースクラブ | 24,200円 | 一律制限なし | 0.4~1% | JAL/ANA | 5,500円 | 4枚 | 法人 個人事業主 |

| バクラク ビジネスカード | 無料 | 制限なし ※最大5億円実績 | 1〜1.5% | ー | 無料 | 無制限 | 法人 |

| JCB法人カード 一般 | 初年度無料 2年目以降:1,375円 | 10~500万円 | 0.50% | ANA | 初年度無料 2年目以降:1,375円 | 無制限 | 法人 |

UPSIDERカード 年会費無料/追加発行無制限/還元率最大1.5%/限度額10億円

UPSIDERカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

UPSIDERカードはスタートアップ・ベンチャー企業におすすめの法人カードです。限度額なしではありませんが、最大10億円のため広告費などの支払いにもおすすめです。

年会費は無料でポイント還元率も1%〜からとコストを抑えて利用できます。Google広告の場合は1.5%になるため、広告費が多い企業におすすめです。

またカード発行枚数の上限なしで利用でき、翌日にはカード明細がでて会計ソフトに連携されるため、月次の締め作業を早くすることができます。会計ソフトとも連携しているため幅広い企業で利用できます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 1〜1.5% |

| マイル還元率 | ー |

| 利用限度額 | 最大10億円 |

| 発行日数 | リアルカード:3営業日 バーチャルカード:最短即日 |

| 申込み対象者 | 法人 |

| 会計ソフト連携 | freee会計/TOKIUM経費精算/MF会計 |

| 追加カード発行枚数 | 無制限 |

| ETCカード発行 | 非対応 |

UPSIDERカードのメリット・特徴

- 決算書が不要で設立直後・1年未満でも発行可能

- 年会費無料

- 最短即日発行

- カード上限枚数が無制限

- ポイント還元率が1〜1.5%

UPSIDERカードは年会費が無料で設立直後・1年未満でも発行可能なので、スタートアップ・ベンチャー企業にもおすすめです。リアルカードは3営業日ほどかかりますが、バーチャルカードであれば最短即日発行で、法人カードが利用できます。

また上場を目指す会社向けなのでカード発行枚数の上限はなく、さまざまな用途で利用でき、カード毎に限度額も設定できるため不正利用も防止できます。

加えて法人カードの中ではかなりポイント還元率が高く、年会費が無料で1%以上の還元率です。設立1年未満の会社で作りやすく、還元率高いカードは少ないため中小企業におすすめです。

UPSIDERカードのデメリット

- 個人事業主は利用できない

- ETCカード発行ができない

- マイル還元がない

- 付帯サービスが少ない

UPSIDERカードは法人のみ対象なので個人事業主は利用できません。またETCカード発行ができず、旅行傷害保険・空港ラウンジサービスなど付帯サービスもないので、出張や車移動の多い会社には不向きと言えます。

またマイル還元もないので飛行機移動が多い方にも向いておらず、マイル還元率が高い別のビジネスカードがおすすめです。

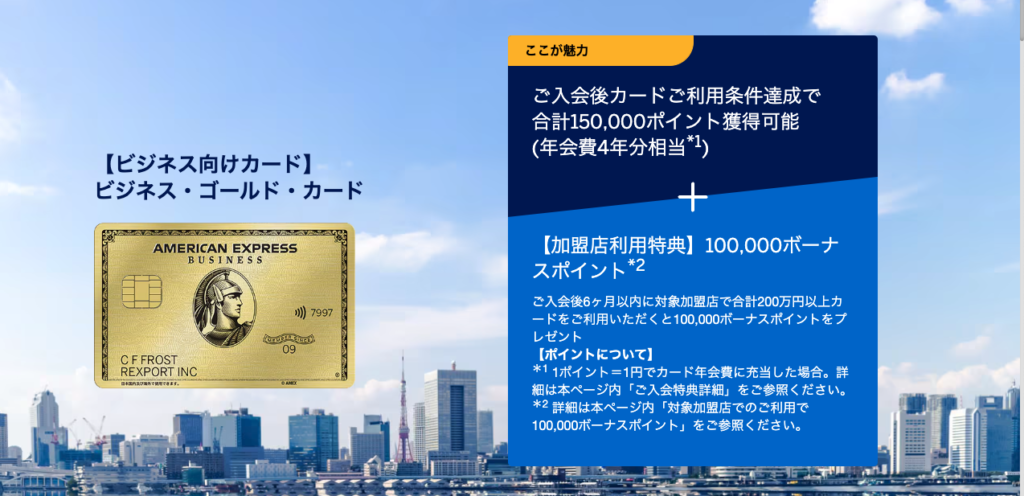

アメリカン・エキスプレス・ビジネス・ゴールド・カード 限度額なし法人カード

アメリカン・エキスプレス・ビジネス・ゴールド・カードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

アメリカン・エキスプレス・ビジネス・ゴールド・カードは手荷物のホテル当日宅配・空港ラウンジ同伴が1名可能など、付帯サービスが充実した限度額なしの法人カードです。

年会費はやや高めの設定ではありますが、ゴールドカードなのでステータスが高く、ANAは0.5%・JALは0.3%とマイル還元率が高いのが特徴です。

またETCカードは20枚まで無料発行ができるため、車移動が多い事業を運営している方におすすめです。

| 項目 | 詳細 |

| 年会費 | 36,300円 |

| ポイント還元率 | 1〜3% |

| マイル還元率 | 1.0%〜3.0%(ANA) |

| 利用限度額 | 上限なし |

| 発行日数 | 個人事業主:3週間程度 法人:5週間程度 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 99枚 |

| ETCカード発行 | 20枚(年会費無料) |

| 付帯サービス | 旅行サービス レストラン優待 国内外の保険充実 |

アメリカン・エキスプレス・ビジネス・ゴールド・カードのメリット・特徴

- メタルカードでステータスが高い・かっこいい

- 限度額が高い・上限なし

- マイル還元率が高い

- 追加カードの限度額設定が可能

- 付帯サービスが充実

アメリカン・エキスプレス・ビジネス・ゴールド・カードは法人カードの中では珍しいメタルカードで、ステータス高くかっこいいデザインです。

また年会費は発生しますが限度額の制限がなく、マイル還元率が高いのもメリットです。加えて追加カード発行は99枚まで可能で、ETCカードも年会費無料で作成ができます。

そのため中小企業の経営者・個人事業主におすすめのビジネスカードです。

アメリカン・エキスプレス・ビジネス・ゴールド・カードのデメリット

- プライオリティ・パスは付帯なし

- ANAマイル移行には上限がある

- 公共料金・税金支払は還元率が下がる

付帯サービスは充実していますがプライオリティ・パスはないのがデメリットで、プラチナカード以上しか付帯しないため、必要であれば上位ランクのカード検討が必要となります。

マイル還元率は高いですが注意点としては、年間40,000マイルまでしか移行できないことです。移行上限がありますが年間で400万円以上利用することがない方は、大きな問題にはなりません。

また一部の支払い(電気・ガス・水道・法人税・固定資産税・自動車税などの地方税)は、ポイント還元率が半分になります。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード 初年度無料/還元率1.125%

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは年会費無料でJALマイルのポイント還元率が最大1.125%と高い法人カードです。

JALマイルを貯めたい・利用頻度が高い経営者や個人事業主におすすめです。他社のプラチナカードと比較すると、年会費は3,300円と安く利用できます。

また特典も豊富で空港ラウンジサービス・プライオリティパスも利用でき、マイルの移行手数料が発生しないのも嬉しいポイントです。

| 項目 | 詳細 |

| 年会費 | 22,000円 |

| ポイント還元率 | 0.5~1.125% |

| マイル還元率 | JALマイル:0.3% ANAマイル:1.125% ※年間移行は150,000マイルまで |

| 利用限度額 | 最大9,990万円 |

| 発行日数 | 最短3営業日 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 9枚 |

| ETCカード発行 | 5枚・無料発行 |

| 付帯サービス | プライオリティ・パス 空港ラウンジサービス 旅行傷害保険 エクスプレス予約サービス |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードのメリット・特徴

- 限度額が高い

- 支払いサイトが長い

- マイル還元率が1.125%と高い

- 付帯サービスが充実している

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはコスパ最強法人カードと言われるほど、年会費と比較して付帯サービスやポイント還元率が高いのが特徴です。一般的な法人カードと比較してマイル還元率は高く、限度額も最大9,990万円と高いです。

付帯サービスは空港ラウンジサービスはもちろん、旅行傷害保険・プライオリティ・パス・エクスプレス予約サービスもついています。そのため出張が多い個人事業主や中小企業経営者におすすめのビジネスカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードのデメリット

- 年会費が22,000円かかる

- 追加カードの年会費3,300円かかる

- グルメ特典がやや寂しい

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは年会費がかかるので、初年度や設立1年目でコスト抑えたい方には不向きかもしれません。

年会費については追加カードは最大9枚まで発行できますが、1枚あたり3,300円かかるのもデメリットです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはグルメ特典がついていますが、他の法人カードはレストランコース1名分が無料といったこともあるため、やや寂しいと感じる方もいるかもしれません。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード 初年度無料/個人事業主OK

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは初年度の年会費無料でETCカード年会費も無料で利用できる法人カードです。

法人だけでなく個人事業主も申込みが可能で、登記簿謄本や決算書の提出は不要で申込みできます。カード利用によるマイルの直接付与は行われませんが、ANAは0.3%・JALは0.25%でマイル移行できます。

ポイント還元率は0.5%ですがAWS・ヤフービジネスセンター・クラウドワークス・サイボウズなどは、4倍のポイント還元率となります。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | ポイント:0.5〜2% |

| マイル還元率 | 0.25〜0.3% |

| 利用限度額 | 500万円 |

| 発行日数 | 最短3営業日 |

| 申込み対象者 | 法人・個人事業主 |

| 会計ソフト連携 | freee会計・MF会計・弥生会計 |

| 追加カード発行枚数 | 9枚 |

| ETCカード発行 | 無料発行 |

| 付帯サービス | ビジネス関連サービスでの割引優待 エクスプレス予約サービス パーソナルトレーニングジム 入会無料 提携店舗でのセゾンカード限定優待 |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードのメリット・特徴

- 年会費無料・ETCカードも発行できる

- 決算書・登記簿謄本が不要

- 最大950万円のセゾンビジネスローン

- 引き落とし口座は個人・法人・屋号付きから選べる

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは決算書・登記簿謄本が不要なので、個人事業主やフリーランスでも発行ができます。年会費無料でETCカードも発行可能なため、中小企業や個人事業主におすすめの法人カードです。

またセゾンビジネスサポートローンがあり金利は2.6〜9.6%とやや高めですが、最大950万円まで融資が可能になっています。個人事業主の方は屋号付き口座・個人口座を選びたい方もいるでしょう。セゾン・ビジネス・アメックスは選択ができるようになっています。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードのデメリット

- ポイント還元率それほど高くない

- 旅行傷害保険が付帯していない

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードのデメリットしては、ポイント還元率が0.5%〜とあまり高くない点です。年会費無料法人カードの中では、高くもなく低くもないといった具合です。

また旅行傷害保険は付帯していないため、出張が多い経営者やフリーランスには不向きのビジネスカードでとなります。

三井住友カード ビジネスオーナーズ 決算書&登記簿謄本不要/個人事業主もOK

三井住友カード ビジネスオーナーズの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

三井住友カード ビジネスオーナーズは年会費無料で使える法人カードでありながら、利用限度額が500万円まで利用できます。一般・ゴールドの2つがありますが、どちらも500万円と限度額が高いのが特徴です。

追加カード発行は18枚まで可能でETCカードも19枚まで発行ができます。ポイント還元率も最大1.5%と高く、法人だけでなく個人事業主も利用ができます。

また決算書や登記簿謄本が不要で発行できるため、設立1年目・初年度といった会社にもおすすめの法人カードです。freee会計・弥生会計など主要な会計ソフトとも連携しているため、使いやすいのが特徴です。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 0.5〜1.5% |

| マイル還元率 | 1ポイント=0.5マイル |

| 利用限度額 | 〜500万円 |

| 発行日数 | 最短3営業日 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 19枚 |

| ETCカード発行 | 無料 |

| 付帯サービス | 海外/最高2,000万円 新規入会&条件達成で1万円相当Vポイント 会計ソフト連携 |

三井住友カード ビジネスオーナーズのメリット・特徴

- 決算書・登記簿謄本が不要

- 年会費無料で追加カードは最大19枚まで発行可能

- 限度額は500万円までと十分

- 個人カードとの2枚持ちでポイント還元率が1.5%

三井住友カード ビジネスオーナーズは決算書・登記簿謄本が不要なので、設立1年未満・開業直後でも発行が可能で、中小企業経営者や個人事業主におすすめの法人カードです。

限度額も最大500万円のため与信枠としても十分で、追加カード発行は19枚まで可能です。そのため従業員へカードを持たせたい中小企業の経営者に向いています。また個人カードと併用して2枚持ちをすると、ポイント還元率が1.5%にアップします。

年会費も無料で最短3営業日で発行されるので、独立・起業直後にスピーディーにビジネスカードを持ちたい方におすすめです。

三井住友カード ビジネスオーナーズのデメリット

- 付帯サービスがやや少ない

- 旅行傷害保険の補填金額が小さい

- 通常のポイント還元率は高くない

三井住友カード ビジネスオーナーズは他の法人カードと比較すると、付帯サービスがやや少ないのがデメリットです。また旅行傷害保険はありますが、国内には対応しておらず補填金額も2,000万円と小さいです。

海外出張が多くもしもの時に備えたい方には、少し物足りなさを感じるかもしれません。

年会費無料でスピーディーに発行できる一方で、他のカードと比較すると、ポイント還元率はあまり高くありません。ポイントや付帯サービスを重視する場合は、別のビジネスカードが良いかもしれません。

マネーフォワードビジネスカード 個人事業主OK/決算書不要/最短5分発行/年会費無料

マネーフォワードビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

マネーフォワードビジネスカードは最短5分で発行でき、個人事業主も利用OK・年会費無料の法人カードです。会計ソフトと連携しており決算書不要でカード発行が可能です。

ポイント還元率は最大3%・限度額も最大5,000万円と高いため、限度額が高いカードを探している方にもおすすめです。領収書のアップロードはスマホアプリから可能・利用明細はリアルタイム反映のため、月次決算を早期化できます。

またカード発行枚数の上限はなく、無料で何枚でも発行で切ることに加えて、カードごとに利用制限を設定することもできます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 1〜3% |

| マイル還元率 | ー |

| 利用限度額 | 上限なし |

| 発行日数 | 最短即日発行 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 上限なし |

| ETCカード発行 | ー |

| 付帯サービス | 会計ソフト連携 領収書アップロード |

マネーフォワードビジネスカードのメリット・特徴

- 個人事業主・フリーランスも発行可能

- 決算書・登記簿謄本が不要

- 最短即日発行

- ポイント還元率が高い

- 限度額が高い

- 追加カード発行は無制限

マネーフォワードビジネスカードは個人事業主・設立1年目の会社におすすめの法人カードで、決算書・登記簿謄本が不要で発行できます。バーチャルカードも対応しており、最短即日発行ができます。

またポイント還元率はビジネスカードの中では高く1〜3%のポイントが付与され、限度額の上限はないため中小〜大手企業でも利用できます。追加カード発行が無制限なので、立替え経費が多い・月次決算を早く締めたい企業に向いています。

マネーフォワードビジネスカードのデメリット

- 与信枠(限度額)が付与されるまで時間がかかる

- ETCカード発行ができない

- 付帯サービスが少ない

マネーフォワードビジネスカードは独自の与信審査を行うため、口座連携してから1ヶ月以上のキャッシュフローがないと与信枠が付与されません。それまでの間はチャージして利用することになるため、一定の預金がないと初期は利用しづらいです。

またETCカード発行はできず、一般的な法人カードとは異なり付帯サービスがないため、空港ラウンジサービス・マイルを利用したい方には不向きかもしれません。

ライフカード ビジネスライトプラス 決算書&登記簿謄本不要/個人事業主OK/3営業日発行

ライフカード ビジネスライトプラスの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

ライフカード ビジネスライトプラスは年会費無料で個人事業主も利用ができ、限度額は500万円と高い法人カードです。決算書・登記簿謄本が不要で最短3日で発行できるため、個人事業主や設立初年度の法人におすすめです。

主要な3大会計ソフトであるfeee会計・マネーフォワード会計・弥生会計とも連携しており、これから事業を始める方におすすめです。

追加カードも年会費無料で発行できるため、複数人でカード利用を検討している方も利用できます。付帯サービスも充実しているため、ぜひ検討してみましょう。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 0.5〜1.0% |

| マイル還元率 | ー |

| 利用限度額 | 500万円 |

| 発行日数 | 最短3営業日 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 3枚 |

| ETCカード発行 | 3枚まで可能 |

| 付帯サービス | 弁護士無料相談サービス 旅行サービス Travel Gate カーシェアリング ベネフィット・ステーション |

ライフカード ビジネスライトプラスのメリット・特徴

- 年会費無料

- 決算書・登記簿謄本が不要

- 限度額が500万円と十分

- 付帯サービスが充実

ライフカード ビジネスライトプラスは決算書・登記簿謄本が不要なので、設立1年未満や設立直後でも発行できる法人カードです。

年会費が無料で維持コストが低いため、開業直後の個人事業主・フリーランスにもおすすめのビジネスカードと言えます。また弁護士相談やカーシェアリング・福利厚生サービスなど、付帯サービスが充実しているのも嬉しいポイントです。

ライフカード ビジネスライトプラスのデメリット

- 追加カード・ETCカードは3枚まで

- 通常のポイント還元率は高くない

- ボーナスポイント制度の対象外

ライフカード ビジネスライトプラスは手軽に法人カード発行したい方にはおすすめですが、ポイント還元率は0.5%と平均的なのでそれほど高くはありません。

またライフカードが個人向けクレジットカードにて提供している、お誕生日・新規入会キャンペーン・ステージプログラムなどは対象外なので、ややポイントが貯めづらい点もデメリットです。

追加カード・ETCカード発行は3枚までのため、少人数で利用する方には向いていますが、従業員や役員に持たせる可能性がある方は検討が必要です。

ダイナースクラブ ビジネスカード 決算書&登記簿謄本不要/設立1年目OK/限度額上限なし

ダイナースクラブ ビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

ダイナースクラブ ビジネスカードは年会費が27,500円かかりますが、限度額上限なしの法人カードです。Web申込みが可能で決算書・登記簿謄本といった書類が不要なので、設立1年目の会社でも発行できます。

また追加カードは2枚まで年会費が無料で、freee会計ソフトの有料プランが2ヶ月お得になります。また無料でETCカードを5枚発行できるため、車移動が多い会社にもおすすめです。

| 項目 | 詳細 |

| 年会費 | 27,500円 |

| ポイント還元率 | 0.4~1% |

| マイル還元率 | ANA:1,000PT=1,000マイル JAL:2,500PT=1,000マイル デルタ航空:2,000PT=1,000マイル ユナイテッド航空:2,000PT=1,000マイル 大韓航空:2,000PT=1,000マイル |

| 利用限度額 | 上限なし |

| 発行日数 | 2〜3週間 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 4枚 |

| ETCカード発行 | あり |

| 付帯サービス | freee会計ソフトが2ヶ月お得 法律・税務相談・労務・人事管理 ビジネスラウンジ M&Aや事業承継相談 不動産の購入・売却相談 |

ダイナースクラブ ビジネスカードのメリット・特徴

- 決算書・登記簿謄本が不要

- 限度額の制限なし

- 付帯サービスが充実

ダイナースクラブ ビジネスカードは決算書・登記簿謄本が不要なので、中小企業や個人事業主にもおすすめの法人カードで、設立1年未満・開業直後でも発行ができます。

また限度額の制限はないので大きな金額を法人カードで支払いたい・限度額が高いビジネスカードを検討している方におすすめです。付帯サービスも充実しており、法務・税務・労務・M&A・不動産についても相談ができます。

ダイナースクラブ ビジネスカードのデメリット

- 審査ハードルが高く・厳しい傾向

- 年会費が発生する

- 追加カード枚数が少ない

ダイナースクラブ ビジネスカードは年収が500万円以上と審査基準にあるため、審査ハードルがやや高くなっています。そのため収益性が低い状態で申し込むと、審査落ちになる可能性があります。

また設立1年未満・開業直後でも発行はできますが、年会費がかかるため維持コストを低くしたい方は、別の法人カードが良いかもしれません。

追加カード発行も4枚までとやや少ないので、従業員に法人カードを持たせたい方には、少し物足りなさを感じるかもしれません。

バクラクビジネスカード 年会費無料/最大5億の限度額/還元率最大1.5%

バクラクビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

バクラクビジネスカードは年会費無料で最大1.5%キャッシュバック・上限なしの法人カードです。利用可能枠に明確な記載はありませんが、5億円以上の実績があります。

広告費や交通費などカード毎に決済制限が可能で、アプリで領収書を取るだけで簡単に経費精算ができます。またAIが仕分けデータ元に自動生成し、会計ソフトへの連携もしてくれます。

リアルカードは発行手数料がかかりますが、バーチャルカードの場合は無料のため、大手企業にもおすすめの法人カードです。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 1〜1.5% |

| マイル還元率 | ー |

| 利用限度額 | なし ※最大5億の実績 |

| 発行日数 | 最短即日発行 |

| 申込み対象者 | 法人 |

| 追加カード発行枚数 | 制限なし |

| ETCカード発行 | なし |

| 付帯サービス | 会計ソフト連携 領収書アップロード |

バクラクビジネスカードのメリット・特徴

- 年会費無料

- 限度額が高い

- 最短即日発行

- 追加カード発行上限なし

- インボイス・電子帳簿保存法に対応

バクラクビジネスカードは限度額が最大5億円と高く、年会費も無料で最短即日発行できるのがメリットで、中小・中堅・大手企業におすすめの法人カードです。

追加カードの発行枚数上限もないため、立替え経費が多く発生している・月次決算を早く締めたい企業に向いています。

またAI-OCRがインボイス登録番号を自動取得し、税区分の間違いを自動でアラート通知をしてくれるので、経理業務を効率化させることができます。証憑の回収から電子明細の管理までを一元管理できるのが、強みのビジネスカードです。

バクラクビジネスカードのデメリット

- 付帯サービスが少ない

- 連携できる会計ソフトが限られる

- ETCカード発行ができない

中堅・大手企業の経理業務を効率化するのが強みなので、付帯サービスが少ないのはデメリットです。また連携している会計ソフトはマネーフォワード会計のみなので、利用している会計ソフトによってはうまく利用できない可能性があります。

ETCカード発行にも対応していないため、IT系・スタートアップ・ベンチャー企業にはおすすめですが、外回りが多い業界の中小企業経営者には不向きな法人カードと言えます。

freeeカード Unlimited 年会費無料/枚数無制限/限度額1億/1営業日で決算締め

freeeカード Unlimitedの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

freeeカード Unlimitedは会計ソフトfreeeと自動連携できる法人カードで、年会費無料・発行枚数も無制限のためスタートアップ企業・中堅〜大手企業におすすめです。

限度額も最大1億円のためスタートアップやベンチャー企業など、広告費の支払いが多い会社でも利用できます。

freeeと連携しているためカード利用明細がほぼリアルタイム反映され、月末にカード利用をしても月初1日は明細が全て揃うため、月次決算を早くしたい会社におすすめです。

カード毎の限度額設定・領収書も明細と自動で紐づけのため、領収を回収する手間も省けます。代表者保証不要で申込みが可能なため、設立1年目の会社でも発行できます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 0.3〜0.5% |

| マイル還元率 | ー |

| 利用限度額 | 最大1億円 |

| 発行日数 | リアルカード:1週間程度 バーチャルカード:最短即日 |

| 申込み対象者 | 法人 |

| 電子マネー | 非対応 |

| 会計ソフト連携 | freee会計 |

| 追加カード発行枚数 | 無制限 |

| ETCカード発行 | 非対応 |

freeeカード Unlimitedのメリット・特徴

- 決算書・登記簿謄本が不要

- 年会費無料

- 限度額が高い

- 最短即日発行

- 追加カード発行が無制限

freeeカード Unlimitedは決算書・登記簿謄本が不要なので設立直後や1年未満でも発行が可能です。年会費が無料なことに加えて、追加カード発行が無制限なので、従業員が多い中小・中堅・大手企業におすすめの法人カードです。

バーチャルカード発行も可能なため最短即日発行できるのもメリットです。限度額も1億円と高いのでfreee会計を利用している、スタートアップ・ベンチャーは使いやすいビジネスカードといえます。

freeeカード Unlimitedのデメリット

- ETCカード発行ができない

- ポイント還元率が低い

- freee会計の同期が必要

freeeカード Unlimitedはスタートアップ・ベンチャー向けの法人カードのため、ETCカード発行は対応していません。車移動が多い場合は別のビジネスカードが良いでしょう。

また他の法人カードと比較してポイント還元率が低いのもデメリットで、freee会計に銀行口座を連携している必要があります。そのため別の会計ソフトを利用している場合は、選択しづらいです。

ただしfreee会計を利用している方の場合は、支払い業務や経費精算の効率化ができ毎期の締め作業も早くなるので、おすすめのビジネスカードです。

中小企業おすすめ最強法人カード5つの特徴・条件

年会費が安く維持コストが低い

中小企業におすすめ法人カード1つ目の特徴は、「コスト低さ」です。年会費が無料、または1,000円〜数千円程度の低コストで維持できるカードを選ぶと、事業運営への負担を最小限に抑えられます。

特に毎月の固定費や経費精算を効率化するために法人カードを利用する場合、維持費が低いカードを選ぶことで、実質的なコスト削減が期待できます。

決算書・登記簿謄本が不要で必要書類が少ない

中小企業におすすめ法人カード2つ目の特徴は、提出書類が少なく審査が簡易であることです。法人カードの中には決算書や登記簿謄本が不要で、本人確認書類や簡単な事業情報だけで申し込めるカードもあります。

こうしたクレジットカードは審査が甘い傾向にあり、最短即日発行が可能なものもあります。中小企業経営者・個人事業主の方の中には、できるだけ早く欲しい方もいるでしょう。

必要書類が少ない法人カードの場合は、審査項目も少なくなるので、比較的審査が通りやすいと言われています。

限度額が3〜500万円ほどある

法人カードの限度額は発行カードによってさまざまですが、利用予定金額の2〜3ヶ月分が目安です。事業規模によりますが高すぎず、低すぎない金額が3〜500万円前後です。

限度額がリセットされるには毎月の締め日から、引き落としされるまでの日数が必要なため少し時間がかかります。

そのため1ヶ月で利用したい金額でそのまま申請して限度額設定すると、月末で支払いができないといった状態になります。2〜3ヶ月分の利用金額を把握して、限度額の設定をしておきましょう。

特にIT・Web業界の場合は広告費や外注費をクレジット決済していることもあるでしょう。近年ではWeb上のサービスはクレジット決済となっているため、こうした企業は限度額をしっかりと検討する必要があります。

最短即日発行でスピードが早い

中小企業におすすめ法人カード3つ目の特徴は、最短即日発行ができる点です。先ほど触れたように必要書類が少なく、決算書・登記簿謄本が不要な場合はバーチャルカードを最短即日発行が可能です。

バーチャルカードを発行できる場合、物理カードが届く前にオンライン決済を開始できるため、スピード重視の企業にとって大きなメリットです。

最短即日発行が可能な法人カードであれば、急な支払い必要な場合にもスピーディーに対応できます。

付帯サービスが充実している

中小企業におすすめ法人カード5つ目の特徴は、付帯サービスが充実している点です。個人カードの場合は旅行傷害保険や空港ラウンジサービスなどはありません。

そのため出張が多い企業にとっては、こうした付帯サービスがある方が使いやすいです。また法人カードの場合は経費管理を効率化するための会計ソフト連携・ポイント還元制度が充実しているカードも多く、事業運営のサポートに役立ちます。

その他には法人カードによってはレストラン予約サービスがあるため、会食が多い経営者・個人事業主の方にはおすすめです。

タイプ別・法人カード4の種類

設立直後・1年未満でも発行可能な個人事業主・小規模法人カード

設立間もない企業や個人事業主向けに提供される法人カードは、審査が比較的緩く、必要書類も少ないことが多いです。例えば登記簿謄本や決算書が不要で、本人確認書類と簡単な事業情報のみで申請可能なカードもあります。

また年会費が無料または低価格に設定されている場合が多く、事業を始めたばかりの経営者にとって手軽に導入できるのが魅力です。限度額はやや低めですが、日常的な経費支払いには十分対応できます。

スタートアップ向けで書類が少ない・限度額が高い法人カード

スタートアップ企業向けの法人カードは、必要書類が少なく、限度額が高く設定されている点が特徴です。これらのカードは、資金調達や投資活動が慎重なスタートアップ企業に向けており、広告費投下など事業拡大に向いています。

またこうした法人カードはSaaS企業・フィンテックベンチャーが提供しているため、経費管理ツールや会計ソフトとの連携機能が充実していることも多く、効率的な資金管理が可能です。

UPSIDERカードやバクラクビジネスカードの場合は、限度額が最大5〜10億円と高いため、事業投資が多い中小企業におすすめです。ポイント還元率も高いことが多いです。

大手企業向けのコーポレートカード

コーポレートカードは、主に大手企業向けに設計されており、社員が経費支払いなどに利用されています。このカードは、会社全体での利用状況を一元管理できる機能が集中しておりm経費精算の効率化や不正利用の防止に役立ちます。

コーポレートカードの場合は限度設定を個別に設定ができ、追加カードの使いすぎも防止できます。

また利用限度額が非常に高く、経費精算のシステムや企業向け特典(空港ラウンジサービスや大口割引など)が付帯しています。追加カードは審査不要で発行できるため、従業員が多い会社におすすめです。

ステータスが高い付帯サービス充実の法人カード

プラチナカードやプレミアムカードといったハイステータスの法人カードは、主に付帯サービスの充実度が魅力です。例えば、海外旅行時の傷害保険や空港ラウンジの利用、24時間対応のコンシェルジュサービスが提供されています。

ポイント還元率も高く、大きな取引を行う事業者にとって大きなメリットとなります。 これらのカードは年会費が5〜10万円以上など高い場合が多いですが、特典やサービスを活用すればコスト以上の価値が得られる可能性があります。

ただしステータスを重視しない経営者・中小企業の場合は、不要なのでハイステータス法人カードでなくても良いことが多いでしょう。

中小企業が法人カードを選ぶ際の6つの比較ポイント

カードランクの年会費と限度額のバランス

法人カードには一般カード・ゴールドカード・プラチナカードなどのランクがあり、それぞれ年会費や利用限度額が異なります。

| 一般 | ゴールド | プラチナ | |

| 年会費 | 無料〜1万円 | 2,000〜3万円 | 2万〜十数万円 |

| 限度額 | 3〜500万円 | 〜1,000万円 | 一律の制限なし |

| ポイント還元 | 0.3〜0.5% | 0.5〜1% | 1%〜17% |

| 付帯サービス | 会計ソフト/シェアオフィス割引 交通系サービス優待 | 空港ラウンジ利用 海外キャッシュサービス | コンシェルサービス グルメ/レジャー優待 |

一般カードは年会費が無料または安いため、利用限度額も低めであることが多いです。そのため開業直後などで、初めての事業用クレジットカードを作る場合に適しています。

一方ゴールドカードになると年会費が高い一方で、限度額が大きく、特典も充実しています。事業規模や予算に応じて適切なランクを選びましょう。

ポイントやマイル還元率

事業経費のクレジットカード決済を効果的に活用するためには、ポイントやマイルの還元率が高いカードがおすすめです。

例えば出張が多い場合は、航空会社提携のカードでマイルを考えて交通費を節約できますまた、仕入れや日常的な経費の支払いでも還元率が高いカードを選ぶと、事業経費として利用でき経費削減にもつながります。

ETCカードおよび追加カードの上限枚数

法人カードの中にはETCカード・追加カードが発行ができない・上限枚数が設定されているものもあります。そのため自社の利用用途に応じて事前にチェックが必要です。

車移動や出張が多い中小企業では、ETCカード発行は必須となるでしょう。ETCカードの場合はクレジット機能がついてないため、従業員のカード不正利用も防止できます。

追加カード発行についてはそもそもできない法人カードもあります。また追加カード発行ができても上限枚数が5枚といったことあります。

多くの中小企業であれば20枚あれば足りるでしょう。そのため追加カード発行枚数がある程度できる法人カードを選ぶのがおすすめです。

旅行傷害保険や付帯サービスの内容

従業員・経営者ともに出張が多いには、旅行傷害保険や空港ラウンジの特典利用付与帯しているカードがおすすめです。事業用のクレジットカード・法人カードの場合は、旅行傷害保険が国内・海外ともに付帯しいてることもあります。

空港ラウンジサービスを利用すれば、飛行機の待ち時間も快適に過ごすことができるため、付帯サービスの内容についても確認しておくのがおすすめです。

利用している会計ソフトとの連携

法人カードが会計ソフトと連携していると、経費管理が効率化され、確定申告や会計作業の負担を軽減できます。カード利用明細を会計ソフトに自動取り込みできる機能があるため、事前に確認しておくのがおすすめです。

ただし法人カードの中には利用したい会計ソフトと連携していないカードもあります。会計ソフトを提供しているSaaS企業が発行している法人カードの場合は、その会計ソフトしか連携してないことが多いです。

会計ソフト連携ができないと経理業務・経費処理が非常に手間となるため、利用したい法人カードが連携しているかをチェックするのがおすすめです。

中小企業に法人カードがおすすめな6つの理由・メリット

決済・経費精算業務を効率化できる

設立1年目・設立直後の会社が法人カード発行する1つ目のメリットは、経費管理を簡略化し月次決算を早くできる点です。

法人カードを利用すれば経営者の精算業務も手間がなくなり、会計ソフトと連携するカードもあるため、月次の締め作業を早く終わらせることができます。

また法人カードでまとめて支払いを行えば、立替え・交通費などを一括精算で効率化できます。何度も精算業務が発生すると経理部門や従業員のストレスになり、本業に集中できない状態になります。

加えて経費精算システムと連携しているカードもあるため、バックオフィス業務の改善にもつながります。

計画的な資金繰りでキャッシュフローが安定する

設立1年目・設立直後の会社は、キャッシュフローが重要になります。法人カードの支払いサイトは30〜60日が一般的なので、2ヶ月ほど支払いを遅らせることができます。

中小企業の場合は事業が安定するまでの期間は、手元資金と支出のバランス(キャッシュフロー)が大切です。売上が立つことがわかっていても、当月末締め・翌月払いと入金が遅くなるのが法人取引です。

法人カード決済を行うことで、計画的な資金繰りを立てることができるようになります。

ポイント活用で経費削減につながる

設立1年目・設立直後の会社が法人カード発行する2つ目のメリットは、ポイント還元があるため経費削減できる点です。

法人カードの中には1%〜3%といった高い還元率のカードもあり、年間1,000万円をカード決済する場合は最大で30万円のコスト削減につながります。

獲得したポイントは経費に利用が可能なので、こうした金額になれば備品や消耗品・交通費など1〜2ヶ月分の経費削減となります。

付帯サービスで優待を受けられる

法人カードには、中小企業の事業運営をサポートする様々な付帯サービスが用意されています。例えば、海外出張に便利な旅行傷害保険、空港ラウンジの無料利用、ビジネス用品購入の割引などがあります。

また特定の店舗やサービスでのポイント還元率が高くなる特典を提供するカードも多く、事業経費の削減につながります。

個人カードの場合は付帯サービスがありませんが、法人カードはさまざまなビジネスサービスを利用できるのがメリットです。

個人カードよりも限度額が高い

法人カードは個人カードよりも限度額が高く設定されることが一般的です。例えば、個人カードの限度額が50万円程度であるのに対し、法人カードでは100〜500万円以上の限度額が設定される場合もあります。

そのため事業での高額な決済やまとまった経費の支払いが必要な場合でも、十分に対応できます。またクレジットカードでは翌月移行に支払いを遅らせられるので、キャッシュフローを安定させるために、限度額が高いの大きなメリットです。

追加カード発行・個別に限度額が設定できる

法人カードは複数の社員が経費を管理する際に便利な「追加カード発行」機能が備わっています。社員ごとにカードを発行し、それぞれの利用限度額を個別に設定することが可能です。

例えば営業担当者には出張費や交通費を管理するためのカードを提供し、限度額を正しく設定することで、不正利用や予算オーバーを防ぐことができます。

総務部門やマーケティング部門でも備品購入や広告費の利用がありますが、こうした担当者は外出することもないので、バーチャルカードも可能です。

中小企業おすすめ最強法人カードでよくある質問

最短即日発行ができる法人カードはありますか?

最短即日発行が可能な法人カードは存在します。 特にバーチャルカードは申し込み後すぐに発行、オンライン決済に利用できるため緊急な支払いが必要な場合に便利です。

通常は1週間から3週間程度の発行期間が必要ですが、即日発行を謳っているカード会社では短時間で手元にカードが届きます。 ただし審査内容や申請状況によって発行期間が異なるため、事前に確認してくださいおくことが重要です。

コーポレートカードと法人カードの違いは何ですか?

法人カードは中小企業や個人事業主向けの法人カードです。 一方コーポレートカードは大企業向けで、複数の従業員が利用する前提で設計されています。 経費精算の効率化や社員ごとの利用制限、管理ツールとの連携など、高い機能を備えています。

また、法人カードに比べて発行手数料や年会費が高額になる場合が多いです。規模や利用目的に応じて適切なカードを選びましょう。

設立直後・1年未満でも法人カードは作りますか?

設立や即座に1年未満の企業でも法人カードを作ることは可能です。 一部のカード会社では登記簿謄本や決算書が不要で、代表者の個人信用情報と本人確認書類のみで審査が行われます。

特に個人事業主や小規模事業者向けのカードでは、事業開始直後でも柔軟に対応している場合が多いです。金額を考慮してカードを選びましょう。

法人カードの発行に必要な書類は何ですか?

法人カードの発行に必要な書類はカードの種類や会社の状況によって異なりますが、一般的には以下が必要です。

- 法人代表者の本人確認書類(運転免許証やパスポートなど)

- 法人の登記簿謄本(不要なカードもあります)

- 事業内容を証明する書類(開業届や事業計画書)

- とりあえずの決算書(設立1年未満の企業では不要な場合が多い)

特定のカードでは必要書類が簡素化されている場合もありますので、申し込み前に確認しましょう。