※本ページにはプロモーションが含まれています

法人カードを探している方の中にはスタートアップ向けのおすすめカードを検討している方もいるでしょう。数年前までは背率年数が1年〜3年経過してないと申し込めないこともありましたが、近年では初年度から使えるカードもあります。

スタートアップでの勤務・起業を経験している筆者の観点から、おすすめの法人カードや選び方のポイントについて紹介していきます。

スタートアップおすすめ法人カード9選!年会費・追加カード枚数・限度額を比較

| カード名 | 年会費 | 限度額 | ポイント還元率 | マイル | 追加カード年会費 | 追加カード上限枚数 | 申込み対象 |

| UPSIDERカード | 無料 | 制限なし ※最大10億円実績 | 1% | ー | 無料 | 無制限 | 法人 |

| 三井住友カード ビジネスオーナーズ | 無料 | 500万円 | 0.5〜1.5% | ANA ※ゴールドのみ | 無料 | 19枚 | 法人 個人事業主 |

| セゾンコバルト アメックス | 初年度無料 2年目以降:11,000円 | 30~500万円 | 0.75~1% | JAL/ANA | 3,300円 | 9枚 | 法人 個人事業主 |

| セゾンプラチナ アメックス | 初年度無料 2年目以降:22,000円 | 9,990万円 | 0.5~1% | JAL/ANA | 1,100円 | 100枚 | 法人 個人事業主 |

| マネーフォワード ビジネスカード | 無料 | 5,000万円 | 1〜3% | ー | 無料 | 無制限 | 法人 個人事業主 |

| アメックスゴールド | 36,300円 | 制限なし | 0.5〜1.5% | JAL/ANA | 13,200円 | 99枚 | 法人 個人事業主 |

| ダイナースクラブ | 24,200円 | 一律制限なし | 0.4~1% | JAL/ANA | 5,500円 | 4枚 | 法人 個人事業主 |

| バクラク ビジネスカード | 無料 | 制限なし ※最大5億円実績 | 1〜1.5% | ー | 無料 | 無制限 | 法人 |

| JCB法人カード 一般 | 初年度無料 2年目以降:1,375円 | 10~500万円 | 0.50% | ANA | 初年度無料 2年目以降:1,375円 | 無制限 | 法人 |

UPSIDERカード 年会費無料/追加発行無制限/還元率最大1.5%/限度額10億円

UPSIDERカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

UPSIDERカードはスタートアップ・ベンチャー企業におすすめの法人カードです。限度額なしではありませんが、最大10億円のため広告費などの支払いにもおすすめです。

年会費は無料でポイント還元率も1%〜からとコストを抑えて利用できます。Google広告の場合は1.5%になるため、広告費が多い企業におすすめです。

またカード発行枚数の上限なしで利用でき、翌日にはカード明細がでて会計ソフトに連携されるため、月次の締め作業を早くすることができます。会計ソフトとも連携しているため幅広い企業で利用できます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 1〜1.5% |

| マイル還元率 | ー |

| 利用限度額 | 最大10億円 |

| 発行日数 | リアルカード:3営業日 バーチャルカード:最短即日 |

| 申込み対象者 | 法人 |

| 会計ソフト連携 | freee会計/TOKIUM経費精算/MF会計 |

| 追加カード発行枚数 | 無制限 |

| ETCカード発行 | 非対応 |

UPSIDERカードのメリット・特徴

- 決算書が不要で設立直後・1年未満でも発行可能

- 年会費無料

- 最短即日発行

- カード上限枚数が無制限

- ポイント還元率が1〜1.5%

UPSIDERカードは年会費が無料で設立直後・1年未満でも発行可能なので、スタートアップ・ベンチャー企業にもおすすめです。リアルカードは3営業日ほどかかりますが、バーチャルカードであれば最短即日発行で、法人カードが利用できます。

また上場を目指す会社向けなのでカード発行枚数の上限はなく、さまざまな用途で利用でき、カード毎に限度額も設定できるため不正利用も防止できます。

加えて法人カードの中ではかなりポイント還元率が高く、年会費が無料で1%以上の還元率です。設立1年未満の会社で作りやすく、還元率高いカードは少ないため中小企業におすすめです。

UPSIDERカードのデメリット

- 個人事業主は利用できない

- ETCカード発行ができない

- マイル還元がない

- 付帯サービスが少ない

UPSIDERカードは法人のみ対象なので個人事業主は利用できません。またETCカード発行ができず、旅行傷害保険・空港ラウンジサービスなど付帯サービスもないので、出張や車移動の多い会社には不向きと言えます。

またマイル還元もないので飛行機移動が多い方にも向いておらず、マイル還元率が高い別のビジネスカードがおすすめです。

三井住友カード ビジネスオーナーズ 決算書&登記簿謄本不要/個人事業主もOK

三井住友カード ビジネスオーナーズの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

三井住友カード ビジネスオーナーズは年会費無料で使える法人カードでありながら、利用限度額が500万円まで利用できます。一般・ゴールドの2つがありますが、どちらも500万円と限度額が高いのが特徴です。

追加カード発行は18枚まで可能でETCカードも19枚まで発行ができます。ポイント還元率も最大1.5%と高く、法人だけでなく個人事業主も利用ができます。

また決算書や登記簿謄本が不要で発行できるため、設立1年目・初年度といった会社にもおすすめの法人カードです。freee会計・弥生会計など主要な会計ソフトとも連携しているため、使いやすいのが特徴です。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 0.5〜1.5% |

| マイル還元率 | 1ポイント=0.5マイル |

| 利用限度額 | 〜500万円 |

| 発行日数 | 最短3営業日 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 19枚 |

| ETCカード発行 | 無料 |

| 付帯サービス | 海外/最高2,000万円 新規入会&条件達成で1万円相当Vポイント 会計ソフト連携 |

三井住友カード ビジネスオーナーズのメリット・特徴

- 決算書・登記簿謄本が不要

- 年会費無料で追加カードは最大19枚まで発行可能

- 限度額は500万円までと十分

- 個人カードとの2枚持ちでポイント還元率が1.5%

三井住友カード ビジネスオーナーズは決算書・登記簿謄本が不要なので、設立1年未満・開業直後でも発行が可能で、中小企業経営者や個人事業主におすすめの法人カードです。

限度額も最大500万円のため与信枠としても十分で、追加カード発行は19枚まで可能です。そのため従業員へカードを持たせたい中小企業の経営者に向いています。また個人カードと併用して2枚持ちをすると、ポイント還元率が1.5%にアップします。

年会費も無料で最短3営業日で発行されるので、独立・起業直後にスピーディーにビジネスカードを持ちたい方におすすめです。

三井住友カード ビジネスオーナーズのデメリット

- 付帯サービスがやや少ない

- 旅行傷害保険の補填金額が小さい

- 通常のポイント還元率は高くない

三井住友カード ビジネスオーナーズは他の法人カードと比較すると、付帯サービスがやや少ないのがデメリットです。また旅行傷害保険はありますが、国内には対応しておらず補填金額も2,000万円と小さいです。

海外出張が多くもしもの時に備えたい方には、少し物足りなさを感じるかもしれません。

年会費無料でスピーディーに発行できる一方で、他のカードと比較すると、ポイント還元率はあまり高くありません。ポイントや付帯サービスを重視する場合は、別のビジネスカードが良いかもしれません。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード 初年度無料/還元率1.125%

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは年会費無料でJALマイルのポイント還元率が最大1.125%と高い法人カードです。

JALマイルを貯めたい・利用頻度が高い経営者や個人事業主におすすめです。他社のプラチナカードと比較すると、年会費は3,300円と安く利用できます。

また特典も豊富で空港ラウンジサービス・プライオリティパスも利用でき、マイルの移行手数料が発生しないのも嬉しいポイントです。

| 項目 | 詳細 |

| 年会費 | 22,000円 |

| ポイント還元率 | 0.5~1.125% |

| マイル還元率 | JALマイル:0.3% ANAマイル:1.125% ※年間移行は150,000マイルまで |

| 利用限度額 | 最大9,990万円 |

| 発行日数 | 最短3営業日 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 9枚 |

| ETCカード発行 | 5枚・無料発行 |

| 付帯サービス | プライオリティ・パス 空港ラウンジサービス 旅行傷害保険 エクスプレス予約サービス |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードのメリット・特徴

- 限度額が高い

- 支払いサイトが長い

- マイル還元率が1.125%と高い

- 付帯サービスが充実している

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはコスパ最強法人カードと言われるほど、年会費と比較して付帯サービスやポイント還元率が高いのが特徴です。一般的な法人カードと比較してマイル還元率は高く、限度額も最大9,990万円と高いです。

付帯サービスは空港ラウンジサービスはもちろん、旅行傷害保険・プライオリティ・パス・エクスプレス予約サービスもついています。そのため出張が多い個人事業主や中小企業経営者におすすめのビジネスカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードのデメリット

- 年会費が22,000円かかる

- 追加カードの年会費3,300円かかる

- グルメ特典がやや寂しい

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは年会費がかかるので、初年度や設立1年目でコスト抑えたい方には不向きかもしれません。

年会費については追加カードは最大9枚まで発行できますが、1枚あたり3,300円かかるのもデメリットです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはグルメ特典がついていますが、他の法人カードはレストランコース1名分が無料といったこともあるため、やや寂しいと感じる方もいるかもしれません。

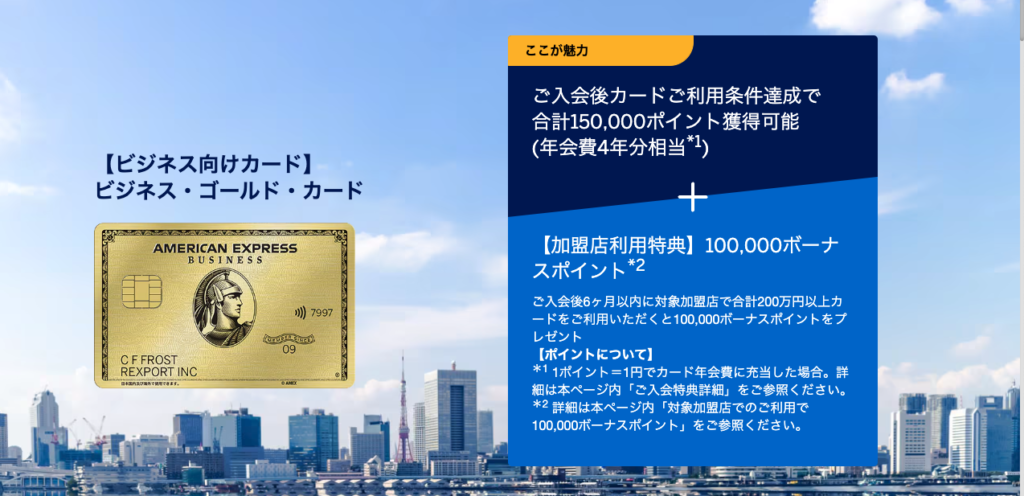

アメリカン・エキスプレス・ビジネス・ゴールド・カード 限度額なし法人カード

アメリカン・エキスプレス・ビジネス・ゴールド・カードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

アメリカン・エキスプレス・ビジネス・ゴールド・カードは手荷物のホテル当日宅配・空港ラウンジ同伴が1名可能など、付帯サービスが充実した限度額なしの法人カードです。

年会費はやや高めの設定ではありますが、ゴールドカードなのでステータスが高く、ANAは0.5%・JALは0.3%とマイル還元率が高いのが特徴です。

またETCカードは20枚まで無料発行ができるため、車移動が多い事業を運営している方におすすめです。

| 項目 | 詳細 |

| 年会費 | 36,300円 |

| ポイント還元率 | 1〜3% |

| マイル還元率 | 1.0%〜3.0%(ANA) |

| 利用限度額 | 上限なし |

| 発行日数 | 個人事業主:3週間程度 法人:5週間程度 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 99枚 |

| ETCカード発行 | 20枚(年会費無料) |

| 付帯サービス | 旅行サービス レストラン優待 国内外の保険充実 |

アメリカン・エキスプレス・ビジネス・ゴールド・カードのメリット・特徴

- メタルカードでステータスが高い・かっこいい

- 限度額が高い・上限なし

- マイル還元率が高い

- 追加カードの限度額設定が可能

- 付帯サービスが充実

アメリカン・エキスプレス・ビジネス・ゴールド・カードは法人カードの中では珍しいメタルカードで、ステータス高くかっこいいデザインです。

また年会費は発生しますが限度額の制限がなく、マイル還元率が高いのもメリットです。加えて追加カード発行は99枚まで可能で、ETCカードも年会費無料で作成ができます。

そのため中小企業の経営者・個人事業主におすすめのビジネスカードです。

アメリカン・エキスプレス・ビジネス・ゴールド・カードのデメリット

- プライオリティ・パスは付帯なし

- ANAマイル移行には上限がある

- 公共料金・税金支払は還元率が下がる

付帯サービスは充実していますがプライオリティ・パスはないのがデメリットで、プラチナカード以上しか付帯しないため、必要であれば上位ランクのカード検討が必要となります。

マイル還元率は高いですが注意点としては、年間40,000マイルまでしか移行できないことです。移行上限がありますが年間で400万円以上利用することがない方は、大きな問題にはなりません。

また一部の支払い(電気・ガス・水道・法人税・固定資産税・自動車税などの地方税)は、ポイント還元率が半分になります。

ダイナースクラブ ビジネスカード 決算書&登記簿謄本不要/設立1年目OK/限度額上限なし

ダイナースクラブ ビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

ダイナースクラブ ビジネスカードは年会費が27,500円かかりますが、限度額上限なしの法人カードです。Web申込みが可能で決算書・登記簿謄本といった書類が不要なので、設立1年目の会社でも発行できます。

また追加カードは2枚まで年会費が無料で、freee会計ソフトの有料プランが2ヶ月お得になります。また無料でETCカードを5枚発行できるため、車移動が多い会社にもおすすめです。

| 項目 | 詳細 |

| 年会費 | 27,500円 |

| ポイント還元率 | 0.4~1% |

| マイル還元率 | ANA:1,000PT=1,000マイル JAL:2,500PT=1,000マイル デルタ航空:2,000PT=1,000マイル ユナイテッド航空:2,000PT=1,000マイル 大韓航空:2,000PT=1,000マイル |

| 利用限度額 | 上限なし |

| 発行日数 | 2〜3週間 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 4枚 |

| ETCカード発行 | あり |

| 付帯サービス | freee会計ソフトが2ヶ月お得 法律・税務相談・労務・人事管理 ビジネスラウンジ M&Aや事業承継相談 不動産の購入・売却相談 |

ダイナースクラブ ビジネスカードのメリット・特徴

- 決算書・登記簿謄本が不要

- 限度額の制限なし

- 付帯サービスが充実

ダイナースクラブ ビジネスカードは決算書・登記簿謄本が不要なので、中小企業や個人事業主にもおすすめの法人カードで、設立1年未満・開業直後でも発行ができます。

また限度額の制限はないので大きな金額を法人カードで支払いたい・限度額が高いビジネスカードを検討している方におすすめです。付帯サービスも充実しており、法務・税務・労務・M&A・不動産についても相談ができます。

ダイナースクラブ ビジネスカードのデメリット

- 審査ハードルが高く・厳しい傾向

- 年会費が発生する

- 追加カード枚数が少ない

ダイナースクラブ ビジネスカードは年収が500万円以上と審査基準にあるため、審査ハードルがやや高くなっています。そのため収益性が低い状態で申し込むと、審査落ちになる可能性があります。

また設立1年未満・開業直後でも発行はできますが、年会費がかかるため維持コストを低くしたい方は、別の法人カードが良いかもしれません。

追加カード発行も4枚までとやや少ないので、従業員に法人カードを持たせたい方には、少し物足りなさを感じるかもしれません。

マネーフォワードビジネスカード 個人事業主OK/決算書不要/最短5分発行/年会費無料

マネーフォワードビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

マネーフォワードビジネスカードは最短5分で発行でき、個人事業主も利用OK・年会費無料の法人カードです。会計ソフトと連携しており決算書不要でカード発行が可能です。

ポイント還元率は最大3%・限度額も最大5,000万円と高いため、限度額が高いカードを探している方にもおすすめです。領収書のアップロードはスマホアプリから可能・利用明細はリアルタイム反映のため、月次決算を早期化できます。

またカード発行枚数の上限はなく、無料で何枚でも発行で切ることに加えて、カードごとに利用制限を設定することもできます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 1〜3% |

| マイル還元率 | ー |

| 利用限度額 | 上限なし |

| 発行日数 | 最短即日発行 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 上限なし |

| ETCカード発行 | ー |

| 付帯サービス | 会計ソフト連携 領収書アップロード |

マネーフォワードビジネスカードのメリット・特徴

- 個人事業主・フリーランスも発行可能

- 決算書・登記簿謄本が不要

- 最短即日発行

- ポイント還元率が高い

- 限度額が高い

- 追加カード発行は無制限

マネーフォワードビジネスカードは個人事業主・設立1年目の会社におすすめの法人カードで、決算書・登記簿謄本が不要で発行できます。バーチャルカードも対応しており、最短即日発行ができます。

またポイント還元率はビジネスカードの中では高く1〜3%のポイントが付与され、限度額の上限はないため中小〜大手企業でも利用できます。追加カード発行が無制限なので、立替え経費が多い・月次決算を早く締めたい企業に向いています。

マネーフォワードビジネスカードのデメリット

- 与信枠(限度額)が付与されるまで時間がかかる

- ETCカード発行ができない

- 付帯サービスが少ない

マネーフォワードビジネスカードは独自の与信審査を行うため、口座連携してから1ヶ月以上のキャッシュフローがないと与信枠が付与されません。それまでの間はチャージして利用することになるため、一定の預金がないと初期は利用しづらいです。

またETCカード発行はできず、一般的な法人カードとは異なり付帯サービスがないため、空港ラウンジサービス・マイルを利用したい方には不向きかもしれません。

バクラクビジネスカード 年会費無料/最大5億の限度額/還元率最大1.5%

バクラクビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

バクラクビジネスカードは年会費無料で最大1.5%キャッシュバック・上限なしの法人カードです。利用可能枠に明確な記載はありませんが、5億円以上の実績があります。

広告費や交通費などカード毎に決済制限が可能で、アプリで領収書を取るだけで簡単に経費精算ができます。またAIが仕分けデータ元に自動生成し、会計ソフトへの連携もしてくれます。

リアルカードは発行手数料がかかりますが、バーチャルカードの場合は無料のため、大手企業にもおすすめの法人カードです。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 1〜1.5% |

| マイル還元率 | ー |

| 利用限度額 | なし ※最大5億の実績 |

| 発行日数 | 最短即日発行 |

| 申込み対象者 | 法人 |

| 追加カード発行枚数 | 制限なし |

| ETCカード発行 | なし |

| 付帯サービス | 会計ソフト連携 領収書アップロード |

バクラクビジネスカードのメリット・特徴

- 年会費無料

- 限度額が高い

- 最短即日発行

- 追加カード発行上限なし

- インボイス・電子帳簿保存法に対応

バクラクビジネスカードは限度額が最大5億円と高く、年会費も無料で最短即日発行できるのがメリットで、中小・中堅・大手企業におすすめの法人カードです。

追加カードの発行枚数上限もないため、立替え経費が多く発生している・月次決算を早く締めたい企業に向いています。

またAI-OCRがインボイス登録番号を自動取得し、税区分の間違いを自動でアラート通知をしてくれるので、経理業務を効率化させることができます。証憑の回収から電子明細の管理までを一元管理できるのが、強みのビジネスカードです。

バクラクビジネスカードのデメリット

- 付帯サービスが少ない

- 連携できる会計ソフトが限られる

- ETCカード発行ができない

中堅・大手企業の経理業務を効率化するのが強みなので、付帯サービスが少ないのはデメリットです。また連携している会計ソフトはマネーフォワード会計のみなので、利用している会計ソフトによってはうまく利用できない可能性があります。

ETCカード発行にも対応していないため、IT系・スタートアップ・ベンチャー企業にはおすすめですが、外回りが多い業界の中小企業経営者には不向きな法人カードと言えます。

Bill Oneビジネスカード 年会費無料/限度額1億円/発行枚数無制限/インボイス&電帳法対応

Bill Oneビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

Bill Oneビジネスカードは名刺管理で有名なSanSanが提供する年会費無料で限度額が高い法人カードです。カード発行枚数が無制限で追加費用もかからないため、中小〜大手企業におすすめの法人カードです。

請求書受領サービスBill Oneとも連携しているため、請求書が適格請求書として利用できるかも判断してくれます。そのため登録番号のチェック・区分記載請求書の必要項目を確認する時間を削減できます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | ー |

| マイル還元率 | ー |

| 利用限度額 | 最大1億円 |

| 発行日数 | 公式に記載なし |

| 申込み対象者 | 法人 |

| 追加カード発行枚数 | 上限なし(年会費無料) |

| ETCカード発行 | なし |

| 付帯サービス | 会計ソフト連携 請求書受領サービス連携 インボイス対応の自動チェック |

Bill Oneビジネスカードのメリット・特徴

- 追加カード枚数が無制限・年会費無料

- バーチャルカード発行

- 限度額が高い

- インボイス制度・電子帳簿保存法に対応

Bill Oneビジネスカードのメリットは請求書受領サービスBill Oneのオプションとして提供されている点で、中堅・大手企業の月次決算や締め作業を早くできる点です。

発行されている請求書が適格請求書として問題ないかも自動で判断し、登録番号のチェック・区分記載請求書の必要項目を確認する時間を削減できます。

基本的には中堅・大手企業向けなので限度額高く、追加カード発行の上限枚数もなく年会費も無料のため、部門毎の立替え経費が多い・締め作業を早くしたい会社におすすめの法人カードです。

Bill Oneビジネスカードのデメリット

- ポイント・マイル還元がない

- いわゆる付帯サービスがない

- 中小企業には向いていない

Bill Oneビジネスカードは上述のとおり一般的な法人カードとは異なる訴求をしているため、ポイントやマイル還元・付帯サービスはありません。あくまでも月次決算・バックオフィス業務を効率化したい企業向けのビジネスカードです。

他の法人カードと比較すると付帯サービス・ポイント還元は弱いので、中小企業には大きなメリットはないかもしれません。

freeeカード Unlimited 年会費無料/枚数無制限/限度額1億/1営業日で決算締め

freeeカード Unlimitedの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

freeeカード Unlimitedは会計ソフトfreeeと自動連携できる法人カードで、年会費無料・発行枚数も無制限のためスタートアップ企業・中堅〜大手企業におすすめです。

限度額も最大1億円のためスタートアップやベンチャー企業など、広告費の支払いが多い会社でも利用できます。

freeeと連携しているためカード利用明細がほぼリアルタイム反映され、月末にカード利用をしても月初1日は明細が全て揃うため、月次決算を早くしたい会社におすすめです。

カード毎の限度額設定・領収書も明細と自動で紐づけのため、領収を回収する手間も省けます。代表者保証不要で申込みが可能なため、設立1年目の会社でも発行できます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 0.3〜0.5% |

| マイル還元率 | ー |

| 利用限度額 | 最大1億円 |

| 発行日数 | リアルカード:1週間程度 バーチャルカード:最短即日 |

| 申込み対象者 | 法人 |

| 電子マネー | 非対応 |

| 会計ソフト連携 | freee会計 |

| 追加カード発行枚数 | 無制限 |

| ETCカード発行 | 非対応 |

freeeカード Unlimitedのメリット・特徴

- 決算書・登記簿謄本が不要

- 年会費無料

- 限度額が高い

- 最短即日発行

- 追加カード発行が無制限

freeeカード Unlimitedは決算書・登記簿謄本が不要なので設立直後や1年未満でも発行が可能です。年会費が無料なことに加えて、追加カード発行が無制限なので、従業員が多い中小・中堅・大手企業におすすめの法人カードです。

バーチャルカード発行も可能なため最短即日発行できるのもメリットです。限度額も1億円と高いのでfreee会計を利用している、スタートアップ・ベンチャーは使いやすいビジネスカードといえます。

freeeカード Unlimitedのデメリット

- ETCカード発行ができない

- ポイント還元率が低い

- freee会計の同期が必要

freeeカード Unlimitedはスタートアップ・ベンチャー向けの法人カードのため、ETCカード発行は対応していません。車移動が多い場合は別のビジネスカードが良いでしょう。

また他の法人カードと比較してポイント還元率が低いのもデメリットで、freee会計に銀行口座を連携している必要があります。そのため別の会計ソフトを利用している場合は、選択しづらいです。

ただしfreee会計を利用している方の場合は、支払い業務や経費精算の効率化ができ毎期の締め作業も早くなるので、おすすめのビジネスカードです。

スタートアップ企業が法人カードを選ぶ5つのポイント

ビジネスカード・コーポレートカードの違いを把握する

まず法人カードを選ぶ際はコーポレートカードとの違いを理解しておきましょう。一般的にビジネスカード・法人カードと言われるものは、個人事業主や中小企業向けのカードです。

コーポレートカードは中堅〜大手企業向けのカードのため、利用枚数の上限や限度額に違いがあります。

| カード種別 | 法人カード | コーポレートカード |

| おすすめ企業 | 中小企業 | 中堅・大手企業 |

| 従業員目安 | 20名以下 | 20名以上 |

| 審査対象 | 代表者個人 | 法人 |

| カード表記 | 個人名義 | コーポレート+個人名義 |

| 追加カード発行枚数 | 20枚以下が多い | 上限20枚以上・無制限 |

| 利用限度額 | 低い | 高い |

| 年会費 | 低い | 高い |

法人カードの場合は追加カード発行に上限が設定されていることが多く、20枚以上は利用できないことが多いです。逆にコーポレートカードは20枚上・発行枚数が無制限といったカードもあります。

コーポレートカードは従業員数の大手企業で利用されているため、限度額が高めの設定になっています。通常法人カードの限度額が100万円であれば、追加カードを10枚発行しても一人当たり10万円しか利用できません。

中堅・大手企業の場合は利用者が多くなるため、この限度額が高いことが一般的です。ただマネーフォワードやUPSIDERなど近年増えているフィンテックベンチャー・スタートアップ企業が発行する法人カードは、限度額高く発行枚数も無制限であることが多いです。

利用限度額を確認する

スタートアップ企業が法人カードを選ぶ際は、利用限度額も確認しておきましょう。先ほど触れたように法人カードの限度額が100万円の場合に、10枚の追加カードを発行したとしても、1人あたり利用できる金額は10万円程度となってしまいます。

逆に1人の方が100万円を利用すると、当月中に別の人は利用できない状況となります。

マネーフォワードやUPSIDERといった信販会社ではなく、SaaS系のベンチャー企業が提供している法人カードは、限度額数億といったことが多いです。

スタートアップ企業では広告費の支払いも多いため、限度額が高い法人カードを選ぶのがおすすめです。

追加カードの年会費を見る

スタートアップが法人カードを選ぶ際には、追加カードの年会費についても確認しましょう。年会費は利用に関わらず発生する費用となります。

法人カードの中には追加カードの年会費が無料のものもあれば、初年度無料・2年目以降は数千〜数万円のカードもあります。

ポイント還元率が高いカードもあるのでバランスが大切になりますが、業績が安定してない状態ではできるだけコストを抑えたい方も多いはずです。

付帯サービスやポイント還元率なども考慮しながら、年会費については判断しましょう。

ポイント還元率も比較する

法人カードによってポイント還元率はさまざまで、0.3%〜10%を超えるようなカードもあります。年間で利用する金額が1,000万円などの場合は、5%変わるだけで50万円の差ができます。

付与されたポイントは経費として利用できるため、仮に1,000万円使う場合は5%変わるだけで50万円のコスト削減につながります。

また年間の利用金額に応じてボーナスや上位カードランクの招待もあるため、ランクが上がればポイント還元率も高くなる仕組みになっています。

支払いサイト・キャッシュフロー

スタートアップ企業の場合は事業が安定するまでの期間は、キャッシュフローが非常に重要となります。支払いサイトが長いほど手元に残る資金も多いため、会社経営も安定しやすいです。

法人カードによっては支払いサイト異なりますが、60日のカードもあります。中には請求書カード払いという手数料を3%程度払うことで、支払い期日を延長できるサービスもありますが、支払いサイトが長ければ利用しなくても良いです。

スタートアップの場合は資金に余裕がないこともあるため、キャッシュフローを安定させるようにしましょう。

ETCカード発行が可能か

ETCカード発行に対応しているかもチェックポイントです。外回り営業が多いような業界にアプローチする場合は、社用車での移動が増えることでしょう。

ETCカードは給油に特化したカードなので、クレジット決済機能はついていません。不正利用を防止したい・営業はガソリン代の経費支払で問題ない場合は、ETCカードの付帯についても確認しておきましょう。

スタートアップが法人カードを導入する5つのメリット

経費管理を簡略化し月次決算を早くできる

スタートアップ企業が法人カード発行する1つ目のメリットは、経費管理を簡略化し月次決算を早くできる点です。

従業員用のカードが無い場合は備品や出張費の立て替え払いが発生し、個別に精算する必要があります。また立て替え払いは後日精算となるため、経理部・従業員ともに大きな事務負担になります。

追加カードがあれば法人口座からまとめて一括引き落としができるため、事務作業の効率化にもつながります。

また経理部門からすると利用明細が確認できるため、何に費用を使っているのかも把握ができます。

ポイント活用で経費削減につながる

スタートアップ企業が法人カード発行する2つ目のメリットは、ポイント還元があるため経費削減できる点です。

法人カードの中には1%〜3%といった高い還元率のカードもあり、年間1,000万円をカード決済する場合は最大で30万円のコスト削減につながります。

獲得したポイントは経費に利用が可能なので、こうした金額になれば備品や消耗品・交通費など1〜2ヶ月分の経費削減となります。

計画的な資金繰りが可能

先ほども触れたとおりスタートアップ企業の場合は、キャッシュフローが重要になります。法人カードの支払いサイトは30〜60日が一般的なので、2ヶ月ほど支払いを遅らせることができます。

スタートアップの場合は事業が安定するまでの期間は、手元資金と支出のバランス(キャッシュフロー)が大切です。売上が立つことがわかっていても、当月末締め・翌月払いと入金が遅くなるのが法人取引です。

法人カード決済を行うことで、計画的な資金繰りを立てることができるようになります。

社内のガバナンス・内部統制が強化できる

社員用おすすめ法人カードを発行することで、社内のガバナンス強化をできるのもメリットです。

追加カードでクレジット決済した場合は利用明細が確認できるため、誰が・いつ・何に利用したのかが可視化されます。従業員の不正利用や経費の私的利用を防止することができます。

付帯サービスで優待を受けられる

また法人カードを利用するメリットは空港ラウンジサービスやレストラン予約・コンシェルジュといった、優待が受けられる点です。

基本的にはカードステータスが一般からゴールド・プラチナになるほど、年会費はかかりますが特典が多くなります。

接待が多い場合はレストラン予約サービスを利用したり、出張が多い場合はラウンジサービスで空港での待ち時間を有意義に過ごすことができます。

またステータスが高い法人カードはかっこいいカードが多いため、従業員のモチベーションを高めることにもつながるでしょう。

法人カード審査で重視される5つのポイント

法人企業の経営実績・返済能力

法人カードの審査で重視される1つ目のポイントは、経営実績や返済能力です。多くのカード会社では決算書や確定申告書の提出が求められます。

つまりクレジットカード会社は経営状況を審査項目としてみているということになります。これらをチェックする理由は経営実績がない会社の場合は、返済能力の判断ができないからです。

クレジットカードの支払いサイクルは一般的に2ヶ月です。経営状態が悪く支払いができない場合は、クレジット会社が被害を被ることになります。

そのため支払い能力が低いと判断されれば、クレジット発行ができない場合もあります。

財務状況の健全性

上記に付随した内容になりますが、赤字決算・債務超過の場合は審査に通りづらい可能性があります。決算書不要の場合はあまり関係しませんが、上記のようにクレジット会社は返済能力を審査でみています。

そのため赤字決算や債務超過といったように財務状況が健全でない場合は、審査通過しない可能性が高くなるでしょう。

債務超過になっている状態の企業に銀行融資が降りないように、クレジットカード会社も支払いが滞ることを恐れているため、財務状況が厳しい会社は返済能力が低いという判断になります。

代表者のクレジットヒストリー・信用情報

法人カードの申込みをする際は代表者の本人確認書類は必須となります。個人のクレジットカードと同様に信用情報機関に登録されている個人の信用情報を確認し、クレジットの支払い遅延がないか・ローン利用状況をチェックするためです。

クレジット支払い・ローンの遅延履歴がある場合も、上記と同様に返済能力が低いという判断になると考えられるため、審査に影響する可能性が高いです。

また信用情報がブラックリスト状態の場合は、カード審査は落ちる可能性が高いと考えておきましょう。

設立からの年数

また法人カードの申込時は履歴事項全部証明書・登記簿謄本の提出が必要なケースもあります。これは設立からの年数を見ていると考えられるため、設立年数が浅い場合は審査に影響があるかもしれません。

ただし申込み条件に「設立1年未満でも可能」と記載がある場合は、設立初年度・年数が浅い場合でも審査に通る可能性があります。

設立年数が浅く審査に通るか心配という経営者の方は、申込み要件を確認するのが良いでしょう。

個人事業主は開業届を提出しているか

個人事業主の方が法人カードを申し込む場合は、開業届を提出しているかを確認されるケースがあります。

開業届は正式に個人事業主として事業運営を行っている証明でもあるため、仮に事業実績があったとしても届け出を出していない場合は、事業者と判断されない可能性があります。

法人カードの場合は法人・個人事業主のどちらかである必要があるため、要件を満たしてない場合は「個人」とみなされて、申込み要件を満たさないため審査落ちとなる可能性があります。

スタートアップが法人カードで審査落ちしないための5つのポイント

低めの限度額で申請する

スタートアップ企業が法人カードを申し込む際は、限度額に注意するようにしましょう。個人カードよりも法人カードの方が高い限度額ですが、求められる返済能力も高くなっていきます。

高い限度額で申請すると返済能力が見合ってないと判断される可能性があり、審査通過率が低くなるかもしれません。

法人カードの場合は一定のキャッシュフローができれば、限度額が大きくなることが多いため、初期の限度額は小さめで申請するのも一つの方法です。

申込み情報の任意欄を空白にしない

法人カードの申込みフォームには必須項目・任意項目が存在します。任意項目で多いのが貯金額・代表者の家族構成などです。

個人情報になるため教えたくないという方もいるかもしれませんが、絶対に記載したくない場合を除き、基本的には空欄を作らず入力するようにしましょう。

申込みカードは1つに絞る

法人カードの申込み状況は6ヶ月程度の履歴が信用情報として残ることになります。短期間に何枚もカード発行をしているとい、資金繰りに困っているのか?という見方をされる可能性があります。

当然そうなると審査落ちの確率も出てしまうため、利用したいカードは1枚に絞って申込みを行いましょう。

住所は法人登記の事務所を記載する

スタートアップで創業社長の場合は、自宅兼事務所としている場合もあるでしょう。しかし自宅住所・事務所が同じ場所だと事業実態の把握が困難なため、マイナスな印象を与える可能性があります。

事業実態が不透明となれば法人カードに限らず、法人口座なども審査落ちになることがあります。そのため事務所を登記している場合は、事業用の住所である事務所を記載するようにしましょう。

会社の固定番号を用意する

近年では金融機関の見方も変わってきていますが、一昔前の場合は固定電話番号があるかも審査の材料となっていました。実際、銀行融資を受ける際には事務所に固定回線があるかを聞かれたこともあります。

Webサービスを取り扱うベンチャーの場合は、固定電話は不要なので用意しないことが多いため、理解をしている会社も増えています。

ただし固定電話がないと事業実態が薄いという判断をする会社も中にはあるかもしれません。審査通過率を高める観点では、固定回線を持っておくのが良いでしょう。