※本ページにはプロモーションが含まれています

法人カード・ビジネスカードを探している方の中には、ステータスが高くかっこいい法人カードを持ちたいという方もいるでしょう。

ステータスが高い法人カードの場合は年会費がやや高い一方で、空港ラウンジサービス・リムジン送迎など様々な付帯サービスがあります。

今回はおすすめのかっこいいステータス最強法人カードの年会費や還元率などを比較しながら、メリットや選び方を解説していきます。

ステータス最強のかっこいい法人カードおすすめ7選!還元率・年会費を比較

| カード名 | 年会費 | 限度額 | ポイント還元率 | マイル | 追加カード年会費 | 追加カード上限枚数 | 申込み対象 |

| UPSIDERカード | 無料 | 制限なし ※最大10億円実績 | 1% | ー | 無料 | 無制限 | 法人 |

| 三井住友カード ビジネスオーナーズ | 無料 | 500万円 | 0.5〜1.5% | ANA ※ゴールドのみ | 無料 | 19枚 | 法人 個人事業主 |

| セゾンコバルト アメックス | 初年度無料 2年目以降:11,000円 | 30~500万円 | 0.75~1% | JAL/ANA | 3,300円 | 9枚 | 法人 個人事業主 |

| セゾンプラチナ アメックス | 初年度無料 2年目以降:22,000円 | 9,990万円 | 0.5~1% | JAL/ANA | 1,100円 | 100枚 | 法人 個人事業主 |

| マネーフォワード ビジネスカード | 無料 | 5,000万円 | 1〜3% | ー | 無料 | 無制限 | 法人 個人事業主 |

| アメックスゴールド | 36,300円 | 制限なし | 0.5〜1.5% | JAL/ANA | 13,200円 | 99枚 | 法人 個人事業主 |

| ダイナースクラブ | 24,200円 | 一律制限なし | 0.4~1% | JAL/ANA | 5,500円 | 4枚 | 法人 個人事業主 |

| バクラク ビジネスカード | 無料 | 制限なし ※最大5億円実績 | 1〜1.5% | ー | 無料 | 無制限 | 法人 |

| JCB法人カード 一般 | 初年度無料 2年目以降:1,375円 | 10~500万円 | 0.50% | ANA | 初年度無料 2年目以降:1,375円 | 無制限 | 法人 |

UPSIDERカード 年会費無料/追加発行無制限/還元率最大1.5%/限度額10億円

UPSIDERカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

UPSIDERカードはスタートアップ・ベンチャー企業におすすめの法人カードです。限度額なしではありませんが、最大10億円のため広告費などの支払いにもおすすめです。

年会費は無料でポイント還元率も1%〜からとコストを抑えて利用できます。Google広告の場合は1.5%になるため、広告費が多い企業におすすめです。

またカード発行枚数の上限なしで利用でき、翌日にはカード明細がでて会計ソフトに連携されるため、月次の締め作業を早くすることができます。会計ソフトとも連携しているため幅広い企業で利用できます。

| 項目 | 詳細 |

| 年会費 | 無料 |

| ポイント還元率 | 1〜1.5% |

| マイル還元率 | ー |

| 利用限度額 | 最大10億円 |

| 発行日数 | リアルカード:3営業日 バーチャルカード:最短即日 |

| 申込み対象者 | 法人 |

| 会計ソフト連携 | freee会計/TOKIUM経費精算/MF会計 |

| 追加カード発行枚数 | 無制限 |

| ETCカード発行 | 非対応 |

UPSIDERカードのメリット・特徴

- 決算書が不要で設立直後・1年未満でも発行可能

- 年会費無料

- 最短即日発行

- カード上限枚数が無制限

- ポイント還元率が1〜1.5%

UPSIDERカードは年会費が無料で設立直後・1年未満でも発行可能なので、スタートアップ・ベンチャー企業にもおすすめです。リアルカードは3営業日ほどかかりますが、バーチャルカードであれば最短即日発行で、法人カードが利用できます。

また上場を目指す会社向けなのでカード発行枚数の上限はなく、さまざまな用途で利用でき、カード毎に限度額も設定できるため不正利用も防止できます。

加えて法人カードの中ではかなりポイント還元率が高く、年会費が無料で1%以上の還元率です。設立1年未満の会社で作りやすく、還元率高いカードは少ないため中小企業におすすめです。

UPSIDERカードのデメリット

- 個人事業主は利用できない

- ETCカード発行ができない

- マイル還元がない

- 付帯サービスが少ない

UPSIDERカードは法人のみ対象なので個人事業主は利用できません。またETCカード発行ができず、旅行傷害保険・空港ラウンジサービスなど付帯サービスもないので、出張や車移動の多い会社には不向きと言えます。

またマイル還元もないので飛行機移動が多い方にも向いておらず、マイル還元率が高い別のビジネスカードがおすすめです。

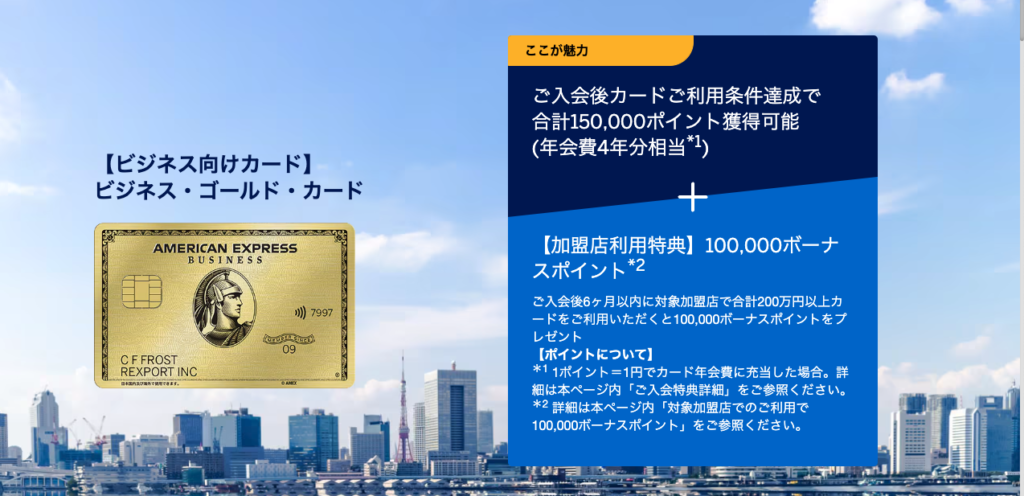

アメリカン・エキスプレス・ビジネス・ゴールド・カード 限度額なし法人カード

アメリカン・エキスプレス・ビジネス・ゴールド・カードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

アメリカン・エキスプレス・ビジネス・ゴールド・カードは手荷物のホテル当日宅配・空港ラウンジ同伴が1名可能など、付帯サービスが充実した限度額なしの法人カードです。

年会費はやや高めの設定ではありますが、ゴールドカードなのでステータスが高く、ANAは0.5%・JALは0.3%とマイル還元率が高いのが特徴です。

またETCカードは20枚まで無料発行ができるため、車移動が多い事業を運営している方におすすめです。

| 項目 | 詳細 |

| 年会費 | 36,300円 |

| ポイント還元率 | 1〜3% |

| マイル還元率 | 1.0%〜3.0%(ANA) |

| 利用限度額 | 上限なし |

| 発行日数 | 個人事業主:3週間程度 法人:5週間程度 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 99枚 |

| ETCカード発行 | 20枚(年会費無料) |

| 付帯サービス | 旅行サービス レストラン優待 国内外の保険充実 |

アメリカン・エキスプレス・ビジネス・ゴールド・カードのメリット・特徴

- メタルカードでステータスが高い・かっこいい

- 限度額が高い・上限なし

- マイル還元率が高い

- 追加カードの限度額設定が可能

- 付帯サービスが充実

アメリカン・エキスプレス・ビジネス・ゴールド・カードは法人カードの中では珍しいメタルカードで、ステータス高くかっこいいデザインです。

また年会費は発生しますが限度額の制限がなく、マイル還元率が高いのもメリットです。加えて追加カード発行は99枚まで可能で、ETCカードも年会費無料で作成ができます。

そのため中小企業の経営者・個人事業主におすすめのビジネスカードです。

アメリカン・エキスプレス・ビジネス・ゴールド・カードのデメリット

- プライオリティ・パスは付帯なし

- ANAマイル移行には上限がある

- 公共料金・税金支払は還元率が下がる

付帯サービスは充実していますがプライオリティ・パスはないのがデメリットで、プラチナカード以上しか付帯しないため、必要であれば上位ランクのカード検討が必要となります。

マイル還元率は高いですが注意点としては、年間40,000マイルまでしか移行できないことです。移行上限がありますが年間で400万円以上利用することがない方は、大きな問題にはなりません。

また一部の支払い(電気・ガス・水道・法人税・固定資産税・自動車税などの地方税)は、ポイント還元率が半分になります。

ダイナースクラブ ビジネスカード 決算書&登記簿謄本不要/設立1年目OK/限度額上限なし

ダイナースクラブ ビジネスカードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

ダイナースクラブ ビジネスカードは年会費が27,500円かかりますが、限度額上限なしの法人カードです。Web申込みが可能で決算書・登記簿謄本といった書類が不要なので、設立1年目の会社でも発行できます。

また追加カードは2枚まで年会費が無料で、freee会計ソフトの有料プランが2ヶ月お得になります。また無料でETCカードを5枚発行できるため、車移動が多い会社にもおすすめです。

| 項目 | 詳細 |

| 年会費 | 27,500円 |

| ポイント還元率 | 0.4~1% |

| マイル還元率 | ANA:1,000PT=1,000マイル JAL:2,500PT=1,000マイル デルタ航空:2,000PT=1,000マイル ユナイテッド航空:2,000PT=1,000マイル 大韓航空:2,000PT=1,000マイル |

| 利用限度額 | 上限なし |

| 発行日数 | 2〜3週間 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 4枚 |

| ETCカード発行 | あり |

| 付帯サービス | freee会計ソフトが2ヶ月お得 法律・税務相談・労務・人事管理 ビジネスラウンジ M&Aや事業承継相談 不動産の購入・売却相談 |

ダイナースクラブ ビジネスカードのメリット・特徴

- 決算書・登記簿謄本が不要

- 限度額の制限なし

- 付帯サービスが充実

ダイナースクラブ ビジネスカードは決算書・登記簿謄本が不要なので、中小企業や個人事業主にもおすすめの法人カードで、設立1年未満・開業直後でも発行ができます。

また限度額の制限はないので大きな金額を法人カードで支払いたい・限度額が高いビジネスカードを検討している方におすすめです。付帯サービスも充実しており、法務・税務・労務・M&A・不動産についても相談ができます。

ダイナースクラブ ビジネスカードのデメリット

- 審査ハードルが高く・厳しい傾向

- 年会費が発生する

- 追加カード枚数が少ない

ダイナースクラブ ビジネスカードは年収が500万円以上と審査基準にあるため、審査ハードルがやや高くなっています。そのため収益性が低い状態で申し込むと、審査落ちになる可能性があります。

また設立1年未満・開業直後でも発行はできますが、年会費がかかるため維持コストを低くしたい方は、別の法人カードが良いかもしれません。

追加カード発行も4枚までとやや少ないので、従業員に法人カードを持たせたい方には、少し物足りなさを感じるかもしれません。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード 初年度無料/還元率1.125%

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは年会費無料でJALマイルのポイント還元率が最大1.125%と高い法人カードです。

JALマイルを貯めたい・利用頻度が高い経営者や個人事業主におすすめです。他社のプラチナカードと比較すると、年会費は3,300円と安く利用できます。

また特典も豊富で空港ラウンジサービス・プライオリティパスも利用でき、マイルの移行手数料が発生しないのも嬉しいポイントです。

| 項目 | 詳細 |

| 年会費 | 22,000円 |

| ポイント還元率 | 0.5~1.125% |

| マイル還元率 | JALマイル:0.3% ANAマイル:1.125% ※年間移行は150,000マイルまで |

| 利用限度額 | 最大9,990万円 |

| 発行日数 | 最短3営業日 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 9枚 |

| ETCカード発行 | 5枚・無料発行 |

| 付帯サービス | プライオリティ・パス 空港ラウンジサービス 旅行傷害保険 エクスプレス予約サービス |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードのメリット・特徴

- 限度額が高い

- 支払いサイトが長い

- マイル還元率が1.125%と高い

- 付帯サービスが充実している

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはコスパ最強法人カードと言われるほど、年会費と比較して付帯サービスやポイント還元率が高いのが特徴です。一般的な法人カードと比較してマイル還元率は高く、限度額も最大9,990万円と高いです。

付帯サービスは空港ラウンジサービスはもちろん、旅行傷害保険・プライオリティ・パス・エクスプレス予約サービスもついています。そのため出張が多い個人事業主や中小企業経営者におすすめのビジネスカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードのデメリット

- 年会費が22,000円かかる

- 追加カードの年会費3,300円かかる

- グルメ特典がやや寂しい

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは年会費がかかるので、初年度や設立1年目でコスト抑えたい方には不向きかもしれません。

年会費については追加カードは最大9枚まで発行できますが、1枚あたり3,300円かかるのもデメリットです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはグルメ特典がついていますが、他の法人カードはレストランコース1名分が無料といったこともあるため、やや寂しいと感じる方もいるかもしれません。

三井住友ビジネスプラチナカード for Owners 個人事業主OK/ポイント還元率最大7%

三井住友ビジネスプラチナカード for Ownersの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

三井住友ビジネスプラチナカード for Ownersは法人だけでなく個人事業主も持てるハイステータスな法人カードです。カードランクもプラチナのため年会費はやや高めですが、限度額は原則200万円以上・旅行傷害保険も最大1億円と非常にハイステータスです。

ポイント還元率は法人カードの中でもトップラクスで、所定の審査がありますが最大7%のとなっています。

ハイクラスなホテルやレストラン予約サービスが付帯しており、招待日和が厳選したレストラン約200店舗で、2人以上の特定コースなら1名分が無料になります。

他にもプライオリティパス・セカンドオピニオンなど上質なサービスが無料で利用できます。

| 項目 | 詳細 |

| 年会費 | 55,000円 |

| ポイント還元率 | 0.5〜7% |

| マイル還元率 | 0.25〜0.45% |

| 利用限度額 | 200万円〜 |

| 発行日数 | 10営業日〜 |

| 申込み対象者 | 法人・個人事業主 |

| 会計ソフト連携 | freee会計・MF会計・弥生会計 |

| 追加カード発行枚数 | 無制限 |

| ETCカード発行 | 無料発行 |

| 付帯サービス | ホテル手配 レストラン予約 プライオリティパス 旅行傷害保険最大1億円 |

三井住友ビジネスプラチナカード for Ownersのメリット・特徴

- 24時間対応のコンシェルジュサービス

- ポイント還元率が高い

- 付帯サービスが豊富

- プライオリティ・パス

三井住友ビジネスプラチナカード for Ownersのメリットは24時間対応のコンシェルジュサービスがつく点で、会員専用のデスクといつでも電話が可能です。

またポイント還元率は最大7%と非常に高いことに加えて、ホテル手配・プライオリティ・パスなど、付帯サービスが豊富です。旅行傷害保険もついているので、出張が多い経営者・個人事業主におすすめの法人カードです。

三井住友ビジネスプラチナカード for Ownersのデメリット

- カード利用枠が個人と合算される

- 年会費が高い

- 海外利用時はプライオリティ・パスが付帯されていない

三井住友ビジネスプラチナカード for Ownersのデメリットは年会費が55,000円と、やや高額であるため維持コストがかかる点です。また個人カードの利用があると、利用枠がその金額分減少してしまいます。

海外利用時のプライオリティ・パスは付帯してないので、海外出張が多い方にはおすすめできません。

ラグジュアリーカード ブラック 個人事業主OK/還元率最大7.15%/メタルカード

ラグジュアリーカード ブラックの基本情報|年会費・ポイント還元率・限度額・発行枚数上限・日数

ラグジュアリーカード ブラックはMastercardの中でも最上位のハイステータスな法人カードです。年会費は110,000円と高めですが、限度額を超える場合でも事前入金で最大9,990万円まで利用可能・還元率は1.25%〜7.15%と非常に高いです。

旅行傷害保険も海外では最大1.2億円・国内では1億円で、メタル製の法人カードなのでステータスを一番重視したいという方におすすめです。

付帯サービスも豊富で東急ホテルなどのホテル&リゾートの上級会員ステータスの獲得・LINEやメール対応のコンシェルジュ・リムジン送迎・コミュニティイベントなどの特典もあります。

| 項目 | 詳細 |

| 年会費 | 110,000円 |

| ポイント還元率 | 1.25〜7.15% |

| マイル還元率 | 1.5% |

| 利用限度額 | 一律制限なし |

| 発行日数 | 5営業日程度 |

| 申込み対象者 | 法人・個人事業主 |

| 追加カード発行枚数 | 4枚 |

| ETCカード発行 | 1枚につき1枚発行 |

| 付帯サービス | ホテル&リゾートの上級会員ステータスの獲得 コンシェルジュサービス リムジン送迎 コミュニティイベント |

ラグジュアリーカード ブラックのメリット・特徴

- ポイント・マイル還元率が高い

- ステータスが高くかっこいい

- ポイント交換先が豊富

- 付帯サービスが充実

ラグジュアリーカード ブラックはなんと言ってもステータスが高く、かっこいい法人カードであるのが魅力です。グレーのビジネスカードはありますが、シックなブラック法人カードは少ないです。

またポイント・マイル還元率も非常にビジネスカードの中では高く、限度額も制限がないので利用頻度が高い方におすすめです。付帯サービスも充実しておりリゾート会員の上級ステータス獲得・リムジン送迎などもついているので、高級感を出したい経営者・個人事業主におすすめです。

ラグジュアリーカード ブラックのデメリット

- 年会費が高い

- メタルカードなので使えない店舗がある

- 追加カード発行に費用がかかる

ラグジュアリーカード ブラックはハイステータスな法人カードなので、年会費がやや高いのがデメリットです。それを上回るかっこよさ・付帯サービスはありますが、設立直後・開業直後の個人事業主には不向きかもしれません。

また金属製のビジネスカードなので、店舗の決済端末によっては支払いができない可能性があるのも注意点です。加えて追加カード発行にはそれぞれ、下記の年会費がかかるためコストが発生します。

・チタンカード:15,000円

・ブラックカード:25,000円

・ゴールドカード:50,000円

JCBプラチナ法人カード 個人事業主OK/最大6万円の入会特典のプラチナカード

JCBプラチナ法人カードは個人事業主でも発行可能で入会特典で最大6万円分のキャンペーンを実施している法人カードです。

ETCカードは年会費無料で発行ができ、コンシェルジュ/プライオリティ・パス/コース料理1名分無料などのプラチナ特典もあります。ポイント還元率も高く年間金額に応じて、最大で1.7倍にアップします。

特典も豊富でコンシェルジュサービス・プライオリティパス・空港ラウンジサービスも付帯しています。プラチナカードの中では年会費は安く、33,000円で持つことができます。

| 年会費 | 限度額 | ポイント還元率 | 付帯サービス |

| 33,000円 | 300万円 | 0.45%~9.90% | コンシェルジュサービス プライオリティパス 空港ラウンジサービス |

法人カードのステータスが決まる2つの要素

法人カードランク

法人カードのステータスが決定する要素の1つ目はカードランクです。それぞれのカードで基本となるカラーがあり、一般:グリーン・ゴールド・プラチナ:シルバーとなっています。基本的には下記のような違いがあります。

| 一般 | ゴールド | プラチナ | |

| 年会費 | 無料〜1万円 | 2,000〜3万円 | 2万〜十数万円 |

| 限度額 | 3〜500万円 | 〜1,000万円 | 一律の制限なし |

| ポイント還元 | 0.3〜0.5% | 0.5〜1% | 1%〜17% |

| 付帯サービス | 会計ソフト/シェアオフィス割引 交通系サービス優待 | 空港ラウンジ利用 海外キャッシュサービス | コンシェルサービス グルメ/レジャー優待 |

ブラックカードが最上位ランクになりますが、個人カードにしか存在しません。基本的ランクが上がる毎に限度額やポイント還元率は高くなり、付帯サービスも多くなります。

ただし年会費はランクに応じて高くなるため、どのランクを利用したいのか・予算範囲なのかを検討する必要があります。

法人カードの発行元

また法人カードには大きく2つの種類があります。

- プロパーカード:国際ブランド・カード会社が独自に発行

- 提携カード:カード会社と企業が提携して発行

提携カードの審査は一般的に甘いとされており、プロパーカードの方が審査が厳しいと言われています。その分プロパーカードの方がステータスが高いと評価されることもあります。

スタイリッシュでデザイン性も高いため、かっこいい法人カードを持ちたい方におすすめです。利用実績が重なっていくとよりハイステータスなカード招待が届くこともあるため、プロパーカードの一般から始めるのも良いでしょう。

ステータスが最強のかっこいい法人カード3つの特徴

限度額が高い

法人カードのステータスはランクによって変わってくると解説したように、ランクが上がるほど限度額が高くなります。ゴールドカードは3〜600万円・プラチナカードは1,000万円以上、中には限度額なしといったカードもあります。

限度額は個人に年収や業績・利用金額によっても変動しますが、業績が良い方が限度額は高くなりやすいです。

高額な支払い枠があれば月次の支払いを一元管理することができ、高額になりやすい法人税をカード決済でポイントを貯めたりといったこともできます。

また付帯サービスも多いため接待や会食が多い場合は、レストラン予約サービスなども利用ができるためおすすめです。

カードランクが高く年会費が高め

2つ目の特徴は上述したようにカードランクが高いことです。ゴールド・プラチナカードになるほど、還元率や付帯サービスは多くなる一方で年会費は高くなる傾向にあります。

| カードランク | 一般 | ゴールド | プラチナ |

| 年会費 | 無料〜1万円 | 2,000〜3万円 | 2万〜十数万円 |

| 限度額 | 3〜500万円 | 〜1,000万円 | 一律の制限なし |

| ポイント還元 | 0.3〜0.5% | 0.5〜1% | 1%〜17% |

| 付帯サービス | 会計ソフト/シェアオフィス割引 交通系サービス優待 | 空港ラウンジ利用 海外キャッシュサービス | コンシェルサービス グルメ/レジャー優待 |

プラチナカードの中には年会費が10万円を超えるものがありますが、基本的には経費計上ができるため数万円程度であれば大きな負担にはならないでしょう。

ただし年会費が10万円を超える場合はポイントやマイル還元率・付帯サービスを考慮して、ハイステータスカードである必要性を検討したほうが良いです。

年会費は保有している限り発生するため、付帯サービスなどを利用しなければメリットは薄くなります。

発行審査が厳しい

ステータスが高い・かっこいい法人カードの場合は、年会費・限度額が高いことが多いですが、申込み時の与信審査もハードルが高く厳しいことが多いです。

法人カードによっては年収審査・決算書の提出が求められることもあり、誰でもカードを保有できるということではありません。

また法人カードによっては招待制のものもあり、一般・ゴールドカードを保有している会社から、上位ランクの招待がくることがあります。

ただし条件が設定されているため、事前に調査しておく必要があります。

ステータス最強のかっこいい法人カードを持つ4つのメリット

ポイント・マイル還元率が高い

まずステータスが高い法人カードを持つメリットとしては、ポイント・マイルの還元率が高いことです。一般カードでは0.3〜0.5%が多いですが、プラチナカードでは1%を超えるものが多く、最大17%といったカードもあります。

月間の法人カード決済金額が大きくなるほど、ポイント還元の金額も増えるため、カード支払いが多い方にはおすすめです。

またJALやANAマイルも経費支払いの還元率が高いため、飛行機での移動が多い方には嬉しいポイントです。加えてスタータスが高い法人カードは、独自のポイント付与・キャンペーンを行っていることもあります。

利用限度額高い

ステータスが高い法人カードのメリット2つ目の特徴は、利用できる限度額が高いことです。一般カードの場合は高くても300万円程度ですが、UPSIDERの場合は最大10億円です。

特に法人の場合は経費で支払う金額も大きくなり、広告費を使う場合は数千万円といったこともあります。このような企業では一般カードでは支払い金額が足りないため、ステータスが高いカードが良いでしょう。

またカードによっては追加発行カード毎に利用限度額を設定ができるため、従業員や役職によって金額を決めれば使いすぎ防止にも役立ちます。

コンシェルジュ・旅行傷害保険など付帯サービスが豊富

ステータスが高い法人カードのメリット3つ目は、付帯サービスが手厚く豊富である点です。例えばハイステータスな法人カードでは下記のようなサービスがあります。

- 最大1億円の旅行傷害保険

- 最大1,000万円のショッピングカード保険

- 空港ラウンジサービス

- リムジン送迎

- 福利厚生サービス

- 高級レストラン予約サービス

- コンシェルジュサービス

- コワーキングスペース利用 など

保険適用の内容や金額についてはカードランク・カード発行会社によって変わりますが、出張が多い経営者にはおすすめです。高級レストラン予約サービスもあるため、接待や会食が多いにも嬉しいポイントです。

会社・保有している従業員の信頼性が高くなる

ステータスが高い法人カードを持つメリットは、会社や従業員の信用度を高められる点もあります。ハイステータスなカードを持っていれば、それだけ経営が安定している・業績が順調であることの証明でもあります。

紹介したようにステータスの高い法人カードは、審査ハードルも高いことが一般的であるため、一定の信用度がなけば持つことはできません。

スタータスの高い法人カードを持っていれば、取引先から好印象を持たれることでしょう。従業員も社会的にハイステータスとなるため、高いモチベーションで働くことにつながるでしょう。

ステータス最強のかっこいい法人カードのデメリット

年会費が高い

ステータスの高い法人カードのデメリットは、年会費が高いことです。付帯サービスが充実しており、ポイントやマイル還元率が高いのはメリットですが、維持費がかかることは理解しておきましょう。

そのためハイステータスな法人カードを持ちたいというだけで、発行するのはおすすめできません。メリットを活かすには一定金額の支払いを法人カードで行い、付帯サービスを利用頻度が高い場合です。

上記のどちらも該当しない場合はかえって、維持コストがかさんでしまう結果になり、使いこなせない状況になりかねません。

発行要件・審査が厳しい

またステータスが高い法人カードの場合は誰でも持てるということでもありません。紹介したように一定の年収がある・カード利用実績があるなど、審査が厳しいことが一般的です。

申込者の信用情報や経営状況・財務状況によっても左右されるため、ハイステータス法人カードを持ちたくても、審査通過しない方もいるでしょう。

ステータスが高い法人カードを持つ場合は、上記の点も頭に入れた状態で申込みましょう。