※本ページにはプロモーションが含まれています

法人カードの利用を検討している方の中には、限度額なし・限度額が高いカードを探している方もいるでしょう。

結論からいうと限度額なしの法人カード・ビジネスカードは存在します。ただし一般的にカードランクが高いものが多いため、年会費なども含めて検討が必要になります。

今回は限度額なしのおすすめ法人カードについて紹介しながら、目安や限度額を引き上げる方法について解説していきます。

限度額なし法人カードおすすめ比較6選!年会費・ポイント還元率を比較

| カード名 | 年会費 | 限度額 | ポイント還元率 | マイル | 追加カード年会費 | 追加カード上限枚数 | 申込み対象 |

| UPSIDERカード | 無料 | 制限なし ※最大10億円実績 | 1% | ー | 無料 | 無制限 | 法人 |

| 三井住友カード ビジネスオーナーズ | 無料 | 500万円 | 0.5〜1.5% | ANA ※ゴールドのみ | 無料 | 19枚 | 法人 個人事業主 |

| セゾンコバルト アメックス | 初年度無料 2年目以降:11,000円 | 30~500万円 | 0.75~1% | JAL/ANA | 3,300円 | 9枚 | 法人 個人事業主 |

| セゾンプラチナ アメックス | 初年度無料 2年目以降:22,000円 | 9,990万円 | 0.5~1% | JAL/ANA | 1,100円 | 100枚 | 法人 個人事業主 |

| マネーフォワード ビジネスカード | 無料 | 5,000万円 | 1〜3% | ー | 無料 | 無制限 | 法人 個人事業主 |

| アメックスゴールド | 36,300円 | 制限なし | 0.5〜1.5% | JAL/ANA | 13,200円 | 99枚 | 法人 個人事業主 |

| ダイナースクラブ | 24,200円 | 一律制限なし | 0.4~1% | JAL/ANA | 5,500円 | 4枚 | 法人 個人事業主 |

| バクラク ビジネスカード | 無料 | 制限なし ※最大5億円実績 | 1〜1.5% | ー | 無料 | 無制限 | 法人 |

| JCB法人カード 一般 | 初年度無料 2年目以降:1,375円 | 10~500万円 | 0.50% | ANA | 初年度無料 2年目以降:1,375円 | 無制限 | 法人 |

ダイナースクラブ ビジネスカード

ダイナースクラブ ビジネスカードは年会費が27,500円かかりますが、限度額上限なしの法人カードです。Web申込みが可能で決算書・登記簿謄本といった書類が不要なので、設立1年目の会社でも発行できます。

また追加カードは2枚まで年会費が無料で、freee会計ソフトの有料プランが2ヶ月お得になります。また無料でETCカードを5枚発行できるため、車移動が多い会社にもおすすめです。

| 年会費 | 限度額 | ポイント還元率 | 付帯サービス |

| 27,500円 | なし | 0.40%~1.00% | freee会計ソフトが2ヶ月お得 JALオンライン ビジネスラウンジオファー |

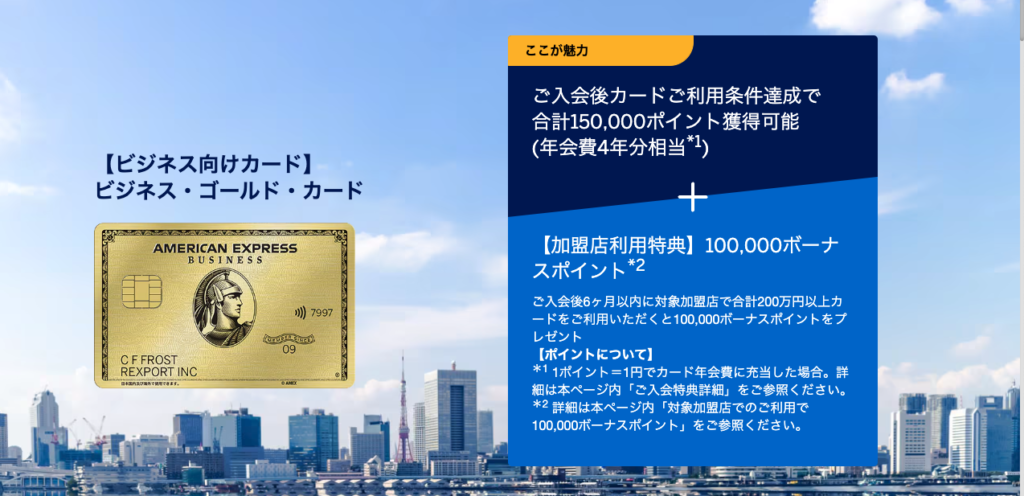

アメリカン・エキスプレス・ビジネス・ゴールド・カード

アメリカン・エキスプレス・ビジネス・ゴールド・カードは手荷物のホテル当日宅配・空港ラウンジ同伴が1名可能など、付帯サービスが充実した限度額なしの法人カードです。

年会費はやや高めの設定ではありますが、ゴールドカードなのでステータスが高く、ANAは0.5%・JALは0.3%とマイル還元率が高いのが特徴です。

またETCカードは20枚まで無料発行ができるため、車移動が多い事業を運営している方におすすめです。

| 年会費 | 限度額 | ポイント還元率 | 付帯サービス |

| 36,300円 | なし | 0.50% | 旅行サービス ETCカード20枚無料 レストラン優待 国内外の保険充実 |

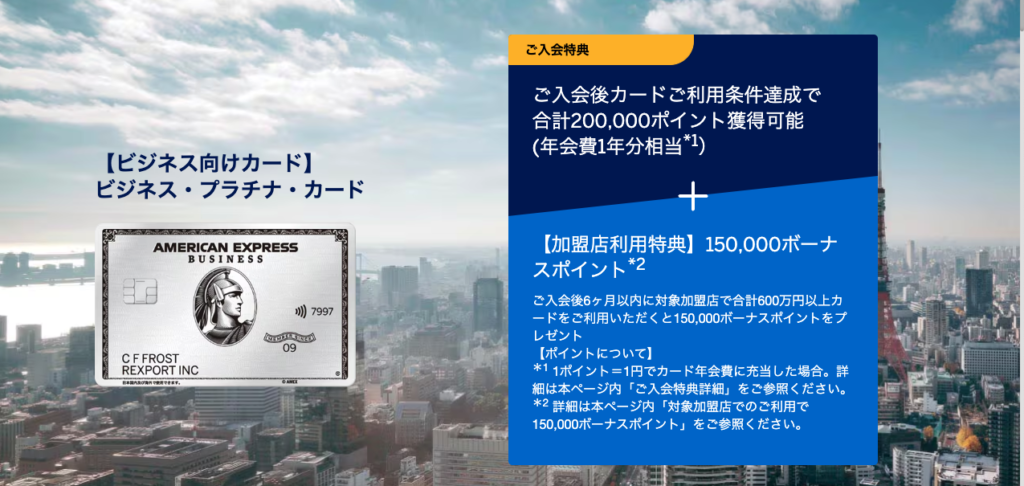

アメリカン・エキスプレス・ビジネス・プラチナ・カード

アメリカン・エキスプレス・ビジネス・プラチナ・カードは新規入会特典で最大195,000ポイント付与されます。こちらもETCカードは20枚まで無料発行が可能ですが、年会費が165,000円のためやや高めです。

プラチナカードなのでステータスは高く、専任コンサルタントのサービスも受けられます。登録制にはなりますがシェアオフィスやコワーキングスペースの自由席も利用ができます。

追加カードは4枚まで無料なので少人数で利用を想定している場合にはおすすめです。

| 年会費 | 限度額 | ポイント還元率 | 付帯サービス |

| 165,000円 | なし | 0.3%〜 | 空港専用ラウンジ ETCカード20枚無料 シェアオフィス利用 |

ラグジュアリーカード ブラック

ラグジュアリーカード ブラックは金属製のブラックカードでステータス性を示せる、上限なしの法人カードです。

国内外を問わず保険が充実しており、リムジンの出迎えやコンシェルジュのチャット対応など多くの付帯サービスがあります。

| 年会費 | 限度額 | ポイント還元率 | 付帯サービス |

| 110,000円 | なし | 1.25%~7.15% | 一流コンシェルジュによる パーソナルサービス 最高1億2千万円の海外旅行傷害保険 |

バクラクビジネスカード

バクラクビジネスカードは年会費無料で最大1.5%キャッシュバック・上限なしの法人カードです。利用可能枠に明確な記載はありませんが、5億円以上の実績があります。

広告費や交通費などカード毎に決済制限が可能で、アプリで領収書を取るだけで簡単に経費精算ができます。またAIが仕分けデータ元に自動生成し、会計ソフトへの連携もしてくれます。

リアルカードは発行手数料がかかりますが、バーチャルカードの場合は無料のため、大手企業にもおすすめの法人カードです。

| 年会費 | 限度額 | ポイント還元率 | 付帯サービス |

| 無料 | なし ※最大5億の実績 | 1% or 1.5% | 会計ソフト連携 領収書アップロード |

UPSIDERカード スタートアップにおすすめ

UPSIDERカードはスタートアップ・ベンチャー企業におすすめの法人カードです。限度額なしではありませんが、最大10億円のため広告費などの支払いにもおすすめです。

年会費は無料でポイント還元率も1%〜からとコストを抑えて利用できます。Google広告の場合は1.5%になるため、広告費が多い企業におすすめです。

またカード発行枚数の上限なしで利用でき、翌日にはカード明細がでて会計ソフトに連携されるため、月次の締め作業を早くすることができます。会計ソフトとも連携しているため幅広い企業で利用できます。

| 年会費 | 限度額 | ポイント還元率 | 付帯サービス |

| 無料 | なし ※最大10億円 | 1% or 1.5% | 会計ソフト連携 領収書アップロード |

法人カードの限度額を左右する3つのポイント

カードランク

法人カード・ビジネスカードの限度額が決まる1つ目のポイントはカードランクです。主に一般・ゴールド・プラチナの三段階があり、それぞれ下記のようになっていることが多いです。

| 一般 | ゴールド | プラチナ | |

| 年会費 | 無料〜1万円 | 2,000〜3万円 | 2万〜十数万円 |

| 限度額 | 3〜500万円 | 〜1,000万円 | 一律の制限なし |

| 付帯サービス | 会計ソフト/シェアオフィス割引 交通系サービス優待 | 空港ラウンジ利用 海外キャッシュサービス | コンシェルサービス グルメ/レジャー優待 |

例外としてブラックカードも存在しますが、ほとんどの場合はありません。上記のようにプラチナカードの方が年会費は発生しますが、還元率や付帯サービスが多く限度額も高いことが一般的です。

発行元のカード会社

国際ブランド・カードランクが同一であったとしても、発行しているカード会社が違えば限度額も変わってきます。

カードブランドにはJCBやマスターカード・VISAの3つで約90%を占めています。国内向き・海外向きなど特徴がありますが、ブランドは限度額に影響しません。

ただしA社のVISAゴールドランク・B社のVISAゴールドランクでは限度額が異なることがあります。そのため発行会社が同一であれば、VISA・JCBなど国際ブランドが違っても基本的には限度額は同じです。

設立年数や信用情報による審査

カードごとに限度額が設けられていた場合でも、与信審査によって限度額は変わってきます。限度額が決定される仕組みは公開されておらず、各社が独自審査で決定しています。

ただし一般的には代表者と法人企業の信用情報・クレジットヒストリー・設立年数・キャッシュフロー状況によって、限度額が変化すると言われています。

そのため設立初年度や1年目と比較して、事業運営歴が長く実績が多い大手企業の方が、限度額が高いことが多いです。

法人カード限度額の目安・選び方

法人カード限度額は10〜500万円前後

まず法人カードの限度額目安としては一般カードであれば、10〜500万円前後が多いです。業態によって利用金額は変動するかもしれませんが、平均的には上記の金額が一般的です。

個人がもつクレジットカードではもう少し低い金額多いため、法人カードの限度額はやや高めの設定といえます。

限度額の目安を把握しておく

法人カードを選ぶ際は1ヶ月で利用する金額の2〜3倍が限度額の目安となります。限度額がリセットされるには毎月の締め日から、引き落としされるまでの日数が必要なため少し時間がかかります。

そのため1ヶ月で利用したい金額でそのまま申請して限度額設定すると、月末で支払いができないといった状態になります。2〜3ヶ月分の利用金額を把握して、限度額の設定をしておきましょう。

特にIT・Web業界の場合は広告費や外注費をクレジット決済していることもあるでしょう。近年ではWeb上のサービスはクレジット決済となっているため、こうした企業は限度額をしっかりと検討する必要があります。

年会費・追加カードは検討予算の範囲内か

上述で紹介したように限度額はカードランクによって変わってきます。ハイステータスカードの場合は年会費が高い傾向にあるため、どれくらいの金額なら年会費として妥当なのかを把握しておきましょう。

加えて複数人で利用検討している場合は、追加カードについてもチェックが必要です。一般的に親カードよりも子カードの方が限度額は低いものが多いですが、追加カード毎に年会費が発生する場合があるため、事前に調べておきましょう。

枚数が多いほど年会費がかさんでしまいます。

年会費にあった付帯サービス・ポイント還元率であるか

ステータスが高い法人カードの場合は限度額が高いだけでなく、付帯サービスが充実していることが多いです。またポイント還元率も高いことが多いため、年会費に見合った条件なのかを確認しましょう。

- 出張が多い場合

- 国内・海外保険の付帯

- エクスプレス予約

- 空港ラウンジ利用

- ホテル優待

- 航空遅延保険 など

- 会食・接待が多い場合

- コース料金の割引

- 飲食店の予約代行

- ゴルフサービス

- その他付帯サービス

- 会計ソフト割引

- 税理士・弁護士の無料相談サービス

- シェアオフィス・コワーキングスペースの利用

- カーシェアサービス など

付帯サービスは上記のようなものがありますが、法人カードによって異なるため自社にあったサービスがあるかをチェックしましょう。

追加カードの限度額を把握しておく

また法人カードの場合は追加カード発行が可能で、従業員にカードをもたせることができます。追加カードの限度額は親カードと合算して計算されることもあるため、カードを追加発行する場合は事前に利用目的を整理する必要があります。

仮に300万円の限度額のカードを利用している場合は、追加カードで100万円利用すると残りは200万円しか決済できません。

ただしカード毎に利用金額の上限設定ができる法人カードも存在するため、経費管理を効率化したい場合はそうしたカードを利用するの良いでしょう。

法人カードの限度額を増やす4つのポイント

支払い遅延をしないようにする

限度額を引き上げるためにまず必要なのは、支払い遅延を起こさないことです。限度額は信用情により与信枠の付与がされています。

法人カードの支払いが遅れてしまうと信用情報に傷がついてしまい、カード会社間で情報が共有され、限度額は下がってしまう可能性があります。

銀行の審査などと同様ですが、支払い能力が低いと判断されれば、限度額は下がってしまいます。そのため支払い遅延を起こさないようにしましょう。

1枚の法人カードを継続的に利用する

また限度額を増やすには法人カードを複数利用するのはおすすめできません。カード毎に与信枠が付与される仕組みになっているため、異なるカードを利用しては与信枠が分散してしいます。

増枠になる期間はカード会社によって異なりますが、3ヶ月〜1年の期間は必要なため、同じカードを利用するようにしましょう。

法人カードの利用頻度を上げる

法人カードの利用頻度を高くするのもポイントです。高額な決済のみをカード支払いしている方もいるかもしれませんが、利用金額が一定金額あることも大切です。

純粋に利用金額大きくなれば必要な限度額も大きくなるため、少額の決済でも頻度を高くして法人カードを利用するのが良いでしょう。

リボ払いを避ける

リボ払いは毎月の支払いを一定金額に設定できますが、リボ払いは金額によって手数料が上乗せされているため、借入をしているのと同じようなものです。

またリボ払いを利用していると、金融機関から資金繰りに困っているでは?と思われてしまいます。支払い遅延がなかっとしてもリボ払いを継続利用していると、限度額を増やすのは難しいと言えます。